BCE cauta: la politica monetaria sarà opzionale, flessibile e graduale

In occasione dell’intervento monetario del 14 aprile 2022, il mercato attendeva che la BCE si attenesse alla tabella di marcia già introdotta in marzo:

- nessun impegno formale oltre il secondo trimestre 2022;

- guidance di politica monetaria fortemente dipendente dai dati;

- nessuna variazione rilevante sugli strumenti monetari.

Christine Lagarde avrebbe evidenziato i rischi al ribasso per la crescita dovuti al proseguire della guerra in Ucraina, riconoscendo finalmente un’inflazione di tipo ‘skyrocketing’ all’americana, cioè in vertiginoso aumento. Del resto, guerra, sanzioni e inflazione avevano deteriorato repentinamente l’outlook economico di eurozona. L’inflazione era ben al di sopra delle attese e la crescita forse avrebbe deluso i desiderata di Lagarde.

Leggendo i verbali del meeting BCE di marzo, la sensazione chiara era che, nel dibattito tra falchi e colombe, il raggio d’azione dei falchi stesse diventando sempre più ampio e i falchi avrebbero spinto la BCE ad agire al fine di contrastare con forza l’inflazione galoppante. Tuttavia, finora i due membri più importanti del Governing Council, il chief economist Philip Lane e la presidentessa Christine Lagarde, avevano mantenuto un tono dovish. In sintesi, dai verbali di marzo si evinceva che, l’uscita dalla politica monetaria espansiva permaneva lenta e graduale, seppure altri istituti bancari centrali come Fed e Bank of England avessero preferito un’azione immediata.

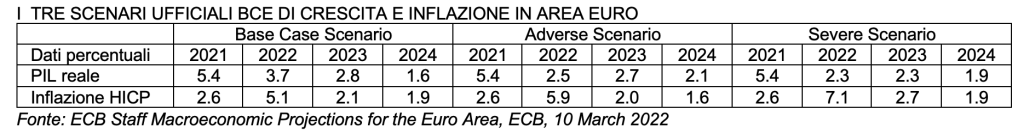

Prima di analizzare i fondamentali di PIL e inflazione europei che avrebbero guidato le decisioni monetarie di aprile, è utile sintetizzare i tre scenari previsti nelle proiezioni macroeconomiche ufficiali proposte da BCE in marzo:

- Base case scenario: conflitto russo-ucraino chiuso entro la prima parte del 2022, graduale normalizzazione del tasso di crescita e dell’inflazione, prosecuzione delle forniture di gas e petrolio russo, misure di tightening monetario BCE di breve termine.

- Adverse scenario: conflitto prolungato alla seconda metà 2022 ma non oltre, peggioramento dei tre ‘canali’ (commercio, fiducia dei consumatori, prezzi commodity), ‘cut-off’ delle forniture di petrolio e gas russi, graduale declino dei loro prezzi, moderato inasprimento di condizioni finanziarie alle imprese, aumento dei premi al rischio per gli investitori.

- Severe scenario: prolungamento del conflitto per tutto il 2022 o oltre, forte irripidimento della curva dei prezzi con sensitività dei prezzi doppia al cut-off delle forniture di gas rispetto all’adverse scenario, evidenti effetti di ‘secondo livello’ (second round effect) su inflazione e inasprimento delle condizioni finanziarie per le aziende, il cui shock a rialzo sarà tre volte superiore a quello dell’adverse scenario. In questo scenario, i prezzi più elevati dell’energia e l’aumento degli spread di tasso, porteranno a una crescita del PIL reale molto inferiore rispetto al base case scenario.

Concentrandoci sui fondamentali macroeconomici europei, era indubbio che, nel meeting di aprile la BCE dovesse affrontare uno scenario molto difficile. In tal senso, gli shock indotti dalla pandemia e dalla guerra seguitavano ad alimentare i timori di recessione. Ciononostante, le maggiori case d’investimento attendevano:

- una crescita ancora positiva per il 2022, pur accompagnata da

- crescenti rischi per la produzione, derivanti dal potenziale taglio delle forniture energetiche russe.

Premesso che, secondo alcuni esperti un tasso di crescita del PIL di ‘base case’ atteso da BCE del 3.7% e del 2.8% rispettivamente per il 2022 e il 2023 fossero discutibili, ci sono due osservazioni chiave sul rapporto tra evoluzione del PIL e policy BCE:

- la crescita potrebbe essere molto inferiore alle proiezioni del base case scenario BCE, quindi più in linea con l’adverse ed il severe scenario

- i dati macroeconomici dal valore dei quali Lagarde ha più volte dichiarato la dipendenza delle future decisioni monetarie BCE (‘data dependency’), sono disponibili con un forte gap temporale. Il rischio per Lagarde è di ‘intervenire troppo poco e troppo tardi’.

Se soffermiamo la nostra analisi sull’indice di fiducia dei consumatori in Europa, le ultime osservazioni evidenziavano un forte calo. Tale calo, con valori prossimi ai minimi del 2020 e 2021 è da ricondursi sia al contributo della Germania sia a quello della Francia. Quest’ultima sotto elezioni presidenziali che vedono un Macron favorito. Un calo di fiducia più incidente sulla media europea nel caso della Germania, sia a causa dei timori da rialzo dei prezzi dell’energia russa, sia a motivo del maggior contributo della Germania al PIL europeo. Si noti che, sull’indice generale europeo di fiducia dei consumatori:

- gli analisti suggeriscono un livello di forte stress che incide con segni opposti su due importanti componenti del PIL reale:

– riduce i consumi retail di breve termine (segno negativo);

– innalza i risparmi privati, nonostante il preesistente accumulo di risparmi in eccesso dovuti alla pandemia (segno positivo).

- tutti i sottoindici di fiducia PMI sono stati negativi: sono peggiorate le prospettive di finanza personale e aumentati i timori per la disoccupazione.

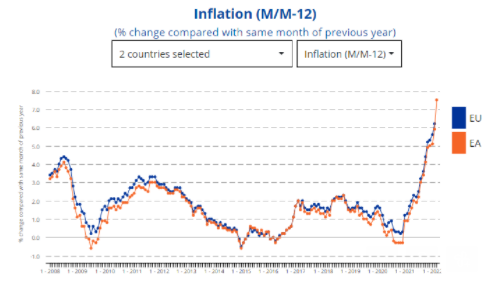

Affrontando lo spinoso tema dell’inflazione, questa ha raggiunto nuovi massimi storici, fino a essere definita dagli esperti ‘skyrocketing’. Alcuni analisti attendono che l’Harmonized Index of Consumer Prices (HICP) europeo raggiunga il 6,8% anno su anno nel 2022. A causa del conflitto, l’aumento dell’inflazione già impostato in gennaio e febbraio non solo è proseguito, ma ha accelerato rapidamente in marzo, attestandosi a un +7,5 % su anno (quasi quattro volte il target BCE del , dal precedente +5,9% di febbraio.

Ci sono due punti che chi scrive desidera portare all’attenzione del lettore:

- in Europa, l’inflazione energetica è il principale driver della ‘core inflation’ poiché gli incrementi di prezzi all’ingrosso dell’energia continuano a essere trasmessi integralmente ai consumatori mediante l’’effetto passthrough’; inoltre, l’incidenza dell’energia sul saggio di variazione totale dei prezzi del basket è ora del 44,7% su base annua, ovvero contribuisce per ben 490 basis point all’aumento totale dei prezzi.

- L’inflazione è attesa non solo al di sopra delle già forse troppo ottimiste proiezioni BCE dello scenario ‘base case’ di marzo, ma anche maggiore della proiezione dello scenario più negativo o ‘adverse scenario’ BCE.

Alimentato dall’ascesa dei costi di energia e cibo, dai colli di bottiglia (supply chain bottleneck) e dalla scarsità di materie prime, è illusorio supporre che il balzo dei prezzi di febbraio pubblicato il 24 marzo (CPI anno su anno +5.9%) rappresenti il picco dell’anno. In tal senso, si nota una ‘core inflation’, cioè il percorso a rialzo dei prezzi di lungo termine depurato dagli effetti transitori, pari al 3%. Una traiettoria tuttora pericolosamente ascendente, grazie agli effetti indiretti dell’aumento dei prezzi delle materie prime industriali sui prezzi dei prodotti finiti, quindi sul costo dei principali beni e servizi retail. Si aggiunga che, seppure la componente energia costituisca solo il 9.5% del paniere HICP (i servizi il 41.8%, i beni industriali il 27%, gli alimentari il 21.7%) come già su indicato, l’inflazione è riconducibile per quasi il 45% al costo dell’energia. Del resto. l’aumento nel costo del gas ha avuto un impatto importante sul costo per megawatt dell’elettricità. Si noti che, le aspettative d’inflazione a 5 anni sono balzate al 3.5%. La ‘transitorietà’ d’inflazione perorata da BCE nel 2021 è ormai un ricordo.

SAGGIO D’INFLAZIONE EU E EUROZONA HICP 2009-2022

Fonte: Eurostat, aprile 2022

Infine, gli economisti hanno esplicitato timori che gli effetti inflattivi di ‘secondo impatto’ (second round effects) del balzo dei costi dell’energia possano seguire un percorso non lineare e non controllabile. Tra gli effetti ‘di secondo impatto’, spiccano:

- l’aumento dei salari;

- l’aumento delle aspettative d’inflazione dei consumatori.

Qui di seguito, riportiamo i dati macro ‘market mover’ più importanti pubblicati in marzo e aprile:

Passando all’analisi dei piani di Quantitative Easing BCE, l’eliminazione graduale del programma straordinario PEPP (Pandemic European Purchase Program) è ormai scontata dagli investitori. Si nota una BCE che ha già rallentato fortemente gli acquisti di PEPP sia in febbraio sia in marzo. Con un programma di acquisti ‘ordinario’ APP (Asset Purchase Program) tuttora in esecuzione e pari a 40 miliardi di euro in aprile, per BCE la transizione verso uno ‘shopping in graduale riduzione’ è agevole. Secondo Bloomberg, la size attuale del PEPP evidenzia acquisti complessivi pari a 1695,744 miliardi, quindi per un valore inferiore di 155 miliardi circa al limite massimo (full envelope) di 1850 miliardi fissato agli esordi.

Evidenziamo due fattori:

- limitando le osservazioni ai soli acquisti di titoli di Stato espressi in valore assoluto, la Germania è stata il principale beneficiario del PEPP con poco più di 400 miliardi di bond acquistati.

- Se analizziamo gli stessi acquisti di govie a valori relativi, quindi confrontandoli percentualmente nel rispetto del principio di ‘capital key’ (proporzionalità dei volumi acquistati alla percentuale di partecipazione al capitale BCE della Banca Centrale di ciascuno stato membro dell’Unione Monetaria), l’Italia è il paese che ha beneficiato di più, con maggiori acquisti per circa 23 miliardi.

Infine, segnaliamo l’importanza della notizia pubblicata dall’infoprovider Bloomberg l’8 aprile, in base alla quale la BCE starebbe elaborando un nuovo ‘strumento straordinario anticrisi‘ da utilizzare in caso di esplosione dei rendimenti obbligazionari nelle economie più deboli di area euro (paesi periferici).

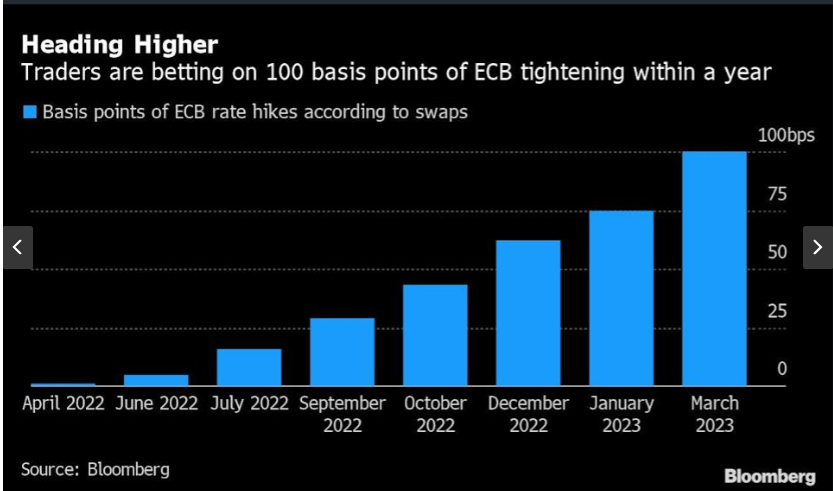

Per quanto riguarda eventuali rialzi di tasso, gli analisti ritenevano che la tendenza all’allargamento degli spread sarebbe ripresa e un primo rialzo di 25 basis points di tasso a dicembre 2022 fosse scontato, con rischio di un’azione di rialzo anticipata caratterizzata da un ulteriore aumento di 25 basis point in settembre, nel caso in cui l’impatto del conflitto sulla crescita di breve termine fosse meno grave del previsto. Questi due rialzi forse sarebbero stati seguiti da un altro aumento di 25 basis point in marzo 2023, nella ragionevole ipotesi che la NIRP (Negative Interest rate Policy) finisse entro la fine del primo trimestre 2023. In sintesi, secondo le indicazioni che si evincevano dalle quotazioni sui futures di tasso, il mercato scommetteva su 4 rialzi da 25 basis point ciascuno (in tutto 100 basis point) entro un anno dei quali due nel quarto trimestre 2022, che avrebbero portato il tasso ufficiale sui depositi dall’attuale -0.50% allo +0.50% in marzo 2023. Ad oggi, per molti esperti, non sussistono le condizioni per un lift-off di tasso. Il termine dell’APP sarà propedeutico ai rialzi.

ATTESE RIALZO TASSI DA MERCATO SWAPS

Fonte: www.bloomberg.com, 28 March 2022

2. Rialzi ‘graduali’ di tasso ‘qualche tempo dopo l’APP

Lo Statement BCE del 14 aprile 2022 ha lasciato la situazione sostanzialmente invariata rispetto a marzo sul fronte tassi:

- a 0% il main refinancing operations rate,

- a 0,25% il margin lending facility rate,

- il tasso sui depositi permane allo -0.50%.

sul fronte dei piani di acquisti in titoli nessuna novità reale rispetto a marzo, escluso che:

- Gli acquisti ordinari in ambito ’APP termineranno ‘molto probabilmente’ nel terzo trimestre 2022. ma potrebbero essere in anticipo o in ritardo.

I rialzi di tasso potrebbero avvenire “qualche tempo dopo”, il che può significare una settimana o diversi mesi dopo. Lagarde ha evidenziato i quattro principi di politica monetaria che BCE rispetterà nel 2022:

- Opzionalità

- Gradualità

- Flessibilità

- Dipendenza dai dati economici

Tra le reazioni dei mercati si sono evidenziati i seguenti fenomeni:

- Il cross euro dollaro è progressivamente sceso portandosi a un valre di 1.0786 intorno alle 15 e 52

- Lo spread tra rendimento Bund e BTP decennali è salito da un minimo di 157.3168 delle 14.56 per risalire oltre 163 dopo le 15

- I rendimenti dei bond governativo e tedesco decennali sono scesi pareggiando il calo

Evoluzione intraday del Cambio Euro Dollaro, 14 aprile 2022

Evoluzione intraday spread rendimento BTP- Bund decennale, 14 aprile 2022

Fonte: www.marketwatch.com, e www.borsaitaliana.it, 14 April 2022

Una breve sintesi delle quattro tematiche in conferenza stampa:

Inflazione: L’aumento dei prezzi dell’energia riduce la domanda e frena la produzione. L’inflazione rimarrà alta nei prossimi mesi, la guerra ha creato nuovi colli di bottiglia e i prezzi dell’energia rimarranno elevati nel breve termine. Le misure d’inflazione ‘sottostante’ (underlying inflation) superiori all’agognato e lontano 2% negli ultimi mesi sono preoccupanti e i segnali di maggiori attese sui rincari richiedono attenzione.

Crescita del PIL. I rischi al ribasso per le prospettive di crescita sono aumentati notevolmente. Il prelievo su grandi risparmi accumulati durante la pandemia può compensare la crescita dei prezzi più elevata, tuttavia, il boicottaggio energetico dei paesi europei nei confronti della Russia, inciderebbe in modo significativo sull’economia. Occorre muoversi verso un approccio corretto ottenendo un mix energetico (gas, petrolio, energie alternative, nucleare) diverso.

Lavoro. Le riaperture post pandemia vedono un mercato del lavoro forte che dà vigore all’economia. la domanda di lavoro è ancora robusta, la crescita salariale è complessivamente contenuta, ma dovrebbe accelerare. Lagarde vede aumenti salariali relativamente modesti.

Politica Monetaria. I dati confortano la fine degli acquisti asset. Per Lagarde le condizioni finanziarie-creditizie concesse dalle banche dovrebbero inasprirsi nei prossimi mesi. I tassi sui prestiti iniziano a riflettere tassi di mercato più elevati. Interrogata sulla questione degli spread, Lagarde ha risposto che ‘è necessario garantire la trasmissione della politica monetaria in tutta l’Eurozona. La BCE valuterà la tempistica esatta della fine degli acquisti di bond in giugno, ma i soli dati macro non determineranno lo Statement di giugno.‘ Provocata sul fatto che la Fed ha da tempo avviato la riduzione del proprio bilancio e BCE no, Lagarde ha risposto che l’economia dell’area euro è molto diversa da quella degli States, ‘noi siamo più esposti alla guerra russo-ucraina, le politiche monetarie BCE e Fed non sono comparabili’. La BCE è “davvero molto” in fase di normalizzazione, ma per Lagarde è prematuro parlare di inasprimento quantitativo. Ha confermato che “graduali” aumenti di tassi seguiranno “qualche tempo dopo” (il termine dell’APP). Riguardo a uno strumento monetario ‘straordinario anticrisi’ che sarebbe allo studio secondo la stampa, Lagarde ha risposto laconicamente “cerchiamo costantemente di migliorare la nostra ‘cassetta degli attrezzi’, siamo in grado di costruire rapidamente un nuovo strumento, ma non abbiamo detto che lo faremo” . Infine, ha concluso: ‘La BCE è attenta al cambio euro dollaro ma non ne ha discusso oggi’. Attendiamo giugno.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Monetary Policy Decisions, ECB, 14th April 2022

ECB Staff Macroeconomic Projections for the euro area , ECB, March 2022

Harmonized Indices of Consumer Prices (HICP), Eurostat, April 2022

Bloomberg Economic Calendar, April 2022

Euro Overview – EURUSD – MarketWatch , 14th April 2022

Bond Spread Italy BTP-BUND 10 years, Borsa Italiana, 14th April 2022