1. Un altro rialzo da 75 basis points per battere l’inflazione

Il mood BCE osservato in ottobre 2022, lasciava intendere che una sorta di status quo sembrava essere stato adottato da tutti i membri del Governing Council in merito alla strategia di comunicazione sui prossimi passi da compiere nel resto del 2022: il messaggio principale era la necessità di mantenere un ritmo deciso e veloce di rialzi dei tassi con il riferimento dell’intervallo obiettivo fissato a 2,0%-2,25% per il primo trimestre 2023.

In termini di indicazioni prospettiche per il periodo successivo, in un contesto di ampia e profonda incertezza sulla crisi energetica e sull’inflazione, l’orientamento dei funzionari BCE pareva meno omogeneo.

Se infatti da un lato, la componente ‘falchi’ pareva adottare una strategia di comunicazione del “non opporsi al mercato, bensì assecondarlo”, d’altro lato altri membri si erano fatti portatori di un messaggio meno ‘hawkish’ sul 2023.

Sotto il profilo dei fondamentali macroeconomici, BCE non riteneva che la recessione fosse un driver sufficiente a ridurre l’inflazione in area euro. Accettando tale assunto, alcuni esperti prevedevano una crescita del PIL più debole nell’ultimo trimestre 2022, seguita da una recessione nel primo trimestre 2023 (-0,5% su anno) che si sarebbe inasprita nel corso dell’inverno.

Due erano le ragioni a favore di una lieve recessione:

- i redditi reali delle famiglie e i profitti delle imprese erano stati gravemente colpiti dall’aumento dei prezzi dell’energia,

- la domanda interna si sarebbe indebolita.

Nella seconda parte del 2023, era probabile che un rimbalzo produttivo fosse lento perché l’inflazione elevata seguitava ad avere un impatto negativo sui consumi retail e sugli investimenti aziendali.

L’attesa di un calo del PIL europeo di -0,5% su anno nel 2023, era ben al di sotto delle proiezioni BCE di settembre (+0,9%) e del Fondo Monetario Internazionale (+0,5%).

In sintesi, questa era la sequenza moderatamente ‘ottimista’ di step previsti da BCE:

- lieve crescita nel terzo trimestre 2022

- crescita negativa nel quarto trimestre 2022 (-0,1% trimestre su trimestre)

- ripresa del PIL nel primo trimestre 2023.

Nel meeting di ottobre, BCE non avrebbe aggiornato le proiezioni macroeconomiche, seppure l’outlook si sarebbe indebolito rispetto alle stime di settembre.

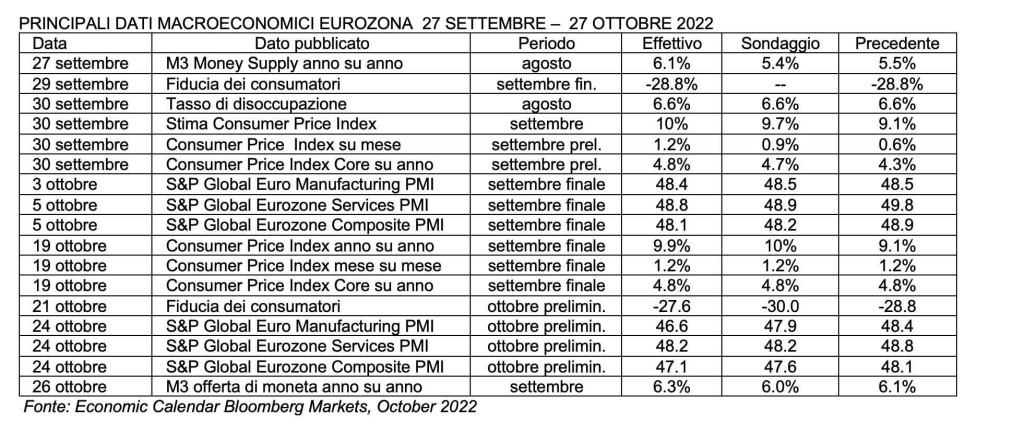

Di seguito, una rassegna sintetica dei dati macroeconomici europei pubblicati nell’ultimo mese:

Per quanto attiene l’aumento dei prezzi causato dalla crisi del gas, l’inflazione europea HICP aveva sorpreso i mercati a rialzo in settembre (10%) e anche le pressioni inflazionistiche di base si erano ampliate. Gli esperti sostenevano che:

- la headline inflation avesse raggiunto il suo massimo

- l’inflazione ‘core’, ovvero inflazione totale esclusi cibo e energia (ultima lettura 4.6%), avrebbe raggiunto nuovi massimi in ottobre

Il tema dell’incremento d’inflazione continuava a essere al centro del dibattito in BCE, poiché l’inflazione energetica importata si stava riverberando in un crescendo sulle dinamiche inflattive interne. In particolare, si osservava che:

- il fatto che l’inflazione ‘core’ avesse accelerato molto in settembre, passando dal 4,3% al 4,8% anno su anno, forniva supporto ai fautori di un’azione di politica energetica volta a ottenere un ‘price cap‘ comune dei paesi europei.

- Nelle proiezioni di settembre, la BCE aveva modificato le sue attese d’inflazione in modo significativo al rialzo dal 6,8% all’8,1% nel 2022 per un totale di 200 basis points, dal 3,5% al 5,5% nel 2023 e dal 2,1% a 2,3% nel 2024.

In sintesi, dai numeri BCE traspariva il riconoscimento che la dinamica dei prezzi si sarebbe rivelata probabilmente più vischiosa del previsto.

Di seguito proponiamo l’aggiornamento dell’evoluzione del prezzo del contratto futures sul gas di novembre sull’indice TTF (Title Transfer Facility) quotato presso la Borsa ICE (InterContinental Exchange) nell’ultimo trimestre, un driver fondamentale d’inflazione. È visibile un picco di 349,902 euro per MwH toccato il 26 agosto, al quale sono seguiti valori inferiori a 100 euro sul finire di ottobre:

Fonte: TTF Gas futures, www.ICE.com, 26th October 2022

In tema di Quantitative Tightening, gli esperti ritenevano che, nel meeting di ottobre BCE facesse riferimento solo ai reinvestimenti di titoli rivenienti dall’APP (Asset Purchase Program) ma non alla vendita attiva di titoli. Del resto, il Quantitative Tightening non sarebbe iniziato prima del termine del ciclo rialzista sui tassi.

Si ricordi che, l’APP è stato avviato nel 2014 al fine di contrastare la deflazione, pertanto le attuali motivazioni di politica monetaria per mantenere in essere l’APP in un contesto d’inflazione crescente non sarebbero più giustificate. Si noti infine che, nel 2023 scadranno circa 350 miliardi di euro in titoli in ambito APP.

Gli esperti ipotizzavano il probabile avvio del Quantitative Tightening sotto l’APP a un ritmo costante e graduale del 25% per ogni semestre forse solo dal primo trimestre 2023 in poi, mediante i seguenti step di reinvestimento dell’APP pari a:

- 75% nella prima metà del 2023,

- 50% nella seconda metà 2023,

- 25% nella prima metà 2024,

- stop completo ai reinvestimenti nel primo semestre 2024.

Altri analisti ritenevano al contrario che, seppure BCE avesse già riconosciuto di valutare una mossa in proposito, dati i possibili effetti collaterali sui mercati finanziari in particolare sul debito sovrano, l’implementazione del Quantitative Tightening non sarebbe avvenuta prima della fine del secondo trimestre 2023.

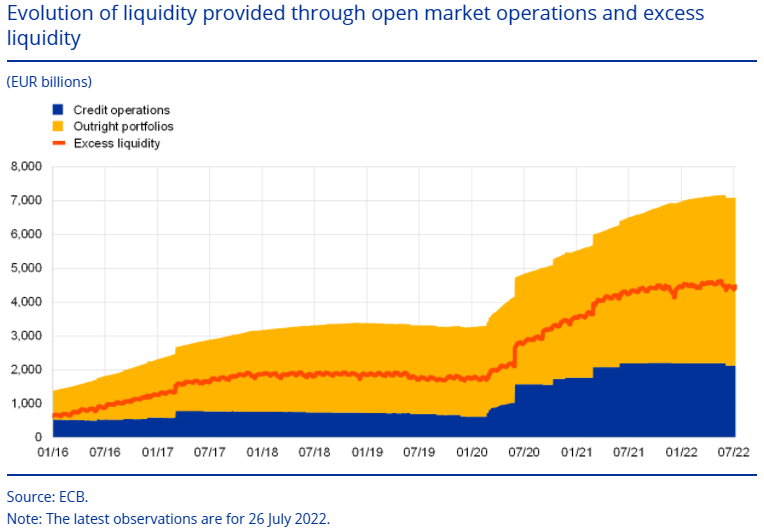

Tre erano i driver sui quali si imperniava il dibattito sulla capacità di BCE di gestire l’eccesso di liquidità nel sistema, che sta provocando effetti opposti ai desiderata BCE di trasmissione di politica monetaria:

- l’evoluzione delle TLTRO

- il saggio di remunerazione dei depositi delle banche in BCE

- l’eventuale ‘reverse tiering’

Sul primo punto, buona parte della street prevedeva dei rimborsi TLTRO ‘rivisitati’, ipotizzando che:

- la maggioranza delle banche europee mantenesse invariati i propri finanziamenti TLTRO III fino a maturity.

- Un eventuale itinerario di rimborso anticipato delle TLTRO ‘modificato e inferiore’ avrebbe implicato una stima di stimolo aggiuntivo alle banche di tipo TLTRO III di 27,58 miliardi di euro.

Entriamo nel dettaglio di due possibili opzioni sulle TLTRO col fine di ridurre la liquidità nel sistema monetario europeo:

- modifica unilaterale peggiorativa delle condizioni sulle TLTRO da parte BCE: strada questa poco probabile a causa dei problemi legali rivenienti dalle modifiche di condizioni contrattuali;

- ‘reverse tiering’: è un meccanismo opposto al tiering classico che esonerava un certo multiplo delle riserve bancarie in eccesso in BCE dall’applicazione di tassi negativi. Si tratta di mantenere la remunerazione di una parte delle riserve in eccesso ai nuovi tassi positivi applicando al residuo tassi inferiori al depo rate. Tale scelta avrebbe esposto BCE al rischio di mancata corretta trasmissione della politica monetaria con conseguente riduzione dello spread tra tasso monetario unsecured overnight Ester e tasso euribor. Il fine del reverse tiering sarebbe stato incentivare le banche a rimborsare in anticipo le TLTRO III (2,135 miliardi).

Se da un lato tutte le opzioni su indicate esponevano l’economia reale europea al peggioramento delle condizioni finanziarie, tali opzioni non avrebbero dispensato BCE dal risolvere il problema delle TLTRO concesse alle banche a condizioni di funding eccessivamente favorevoli perché concepite in uno scenario di tassi negativi e ormai superate nell’attuale contesto di tassi a rialzo.

Venendo al tema della remunerazione delle riserve in eccesso delle banche presso BCE, a seguito dei recenti rialzi di tassi, tale remunerazione sta diventando un onere eccessivo per BCE. In particolare, a fine settembre si registrava un volume dei depositi bancari in BCE di circa 4,6 trilioni di euro remunerati al costo di circa 35 miliardi di euro al tasso 0,75%, onere potenzialmente incrementabile a 90 miliardi a dicembre nell’ipotesi in cui BCE avesse alzato il depo rate al 2%.

Gli esperti suggerivano una possibile soluzione al problema, fissando la remunerazione al saggio massimo entro un limite di depositi dato da un multiplo del requisito di riserva minima, soluzione simile, ma con logica opposta, al dual tiering nell’era dei tassi negativi.

Tre possibili alternative atte alla riduzione della excess liquidity nel sistema erano:

- aste di reverse repo mediante le quali BCE “venderebbe titoli” temporaneamente contro cessione di liquidità da parte delle banche;

- emissione di certificati di debito di BCE simili a buoni del tesoro, al fine di drenare liquidità;

- un oculato percorso di Quantitative Tightening che seguisse alla progressiva riduzione dei reinvestimenti come evidenziato in precedenza.

EVOLUZIONE ECCESSO DI LIQUIDITA’ IN EURO SISTEMA GENNAIO 2016 – LUGLIO 2022

Fonte: European Central Bank, 26 luglio 2022

In termini di attese sulla manovra di tasso, era indubbio che, i tassi ufficiali dovessero aumentare e in modo rapido poiché l’inflazione permaneva al di sopra dell’obiettivo 2% e la politica monetaria non era ancora sufficientemente restrittiva. Alcune case d’investimento attendevano che:

- Lagarde alzasse tutti e tre i tassi di riferimento di 75 basis points portando il depo rate a 1.50%, il main refinancing rate a 2.0% e il tasso sul Marginal Lending Facility a 2.25%. Tale ipotesi si è concretizzata il 27 ottobre.

- Vi fosse un altro rialzo di 50 basis points in dicembre, al fine di raggiungere il tasso di neutralità del 2%, entro fine 2022.

- Una volta raggiunto il target di neutralità, il ritmo dei rialzi dei tassi sarebbe rallentato.

- Infine, due rialzi di 25 basis points in febbraio e marzo 2023, con stop della ‘journey a rialzo’ di BCE al 2,5%.

2. 27 ottobre: una BCE meno ‘hawkish’ rispetto alle attese, ma verso la normalizzazione

Nel meeting del 27 ottobre 2022 Lagarde ha annunciato un rialzo di 75 basis points nei principali tassi di interesse ufficiali al fine di combattere l’inflazione:

- a 2.00% il main refinancing operations rate,

- a 2,25% il margin lending facility rate,

- a 1.50% il tasso sui depositi.

La BCE ha raddoppiato il suo tasso di interesse di riferimento portandolo al livello più alto in più di un decennio, intensificando la lotta all’inflazione a fronte di una probabile recessione. Il rialzo ha coinciso con le attese di molti economisti. Lo Statement BCE citava i “progressi sostanziali nel ritiro della politica monetaria accomodante”.

Vediamo la reazione di alcune asset class allo Statement BCE:

- lo spread Bund-BTP si è attestato a un minimo di 208,4153 alle 15.15 verso la fine della call BCE

- l’euro ha perso molto terreno verso dollaro portandosi a 0,9973 alle 15.11

- l’indice azionario Stoxx Europe 600 ha toccato il suo minimo di 406.46 alle 14.15 per poi recuperare e stornare a fasi alterne

Evoluzione intraday del Cambio Euro Dollaro, 27 ottobre 2022

Fonte: www.cnbc.com, 27 October 2022

Evoluzione intraday indice EuroStoxx 600, 27 ottobre 2022

Fonte: www.cnbc.com, 27 October 2022

Di seguito i principali temi toccati da Lagarde

CRESCITA E PIL

L’attività economica è rallentata in modo significativo nel terzo trimestre 2022, Lagarde attende un ulteriore indebolimento. È probabile che l’economia rallenti ulteriormente nel quarto trimestre, e nel primo trimestre 2023. L’economia globale cresce più lentamente a causa dell’invasione russa. Le prospettive dello scenario di base nelle proiezioni BCE sono una crescita del 3,1% nel 2022, dello 0,9% nel 2023 e dell’1,9% nel 2024. Anche nel citato ‘baseline scenario’, Lagarde vede la stagnazione nell’ultimo trimestre 2022 e nel primo trimestre 2023. Gli indicatori di fiducia sono diminuiti rapidamente. I governi europei dovrebbero dimostrare di essere impegnati a ridurre i rispettivi rapporti debito-PIL. I rischi per le prospettive economiche sono “chiaramente” al ribasso. Lagarde ha evidenziato che, molte delle ipotesi dello scenario ribassista BCE (worst case scenario) non si sono concretizzate, ad esempio, non ci sono stati la completa carenza di gas russo, la sua mancata sostituzione con fonti alternative e l’aumento incontrollato dei prezzi delle materie prime. In sintesi, l’Eurozona non ha ancora sperimentato lo scenario economico peggiore, nonostante sia in gioco un evidente rallentamento. La probabilità di recessione è aumentata. Un ampio boost fiscale contrasterebbe la normalizzazione monetaria verso la quale è diretta la BCE.

MERCATO DEL LAVORO

Secondo Lagarde, il rallentamento del mercato del lavoro potrebbe portare a un aumento del saggio di disoccupazione, quindi l’indebolimento dell’economia potrebbe indurre una disoccupazione “un po’” più elevata.

INFLAZIONE

I colli di bottiglia nell’offerta tipici della pandemia si stanno gradualmente riducendo. La domanda repressa sta aumentando, spingendo ancora al rialzo i prezzi e le pressioni sui prezzi sono evidenti in un crescente numero di settori merceologici. Inoltre, l’euro più debole ha accresciuto le pressioni sui prezzi. La underlying inflation permane su livelli elevati. I mercati del lavoro forti sostengono salari più alti e la crescita salariale potrebbe essere un altro potenziale driver inflattivo. Gli indicatori d’inflazione a lungo termine giustificano un monitoraggio continuo dei prezzi in generale; i rischi per le prospettive di inflazione sono principalmente al rialzo e il principale driver è ovviamente l’aumento dei prezzi al dettaglio dell’energia.

TASSI

Alla domanda su ‘quanto siamo vicini al tasso neutrale o terminale’ Lagarde ha replicato con risolutezza: “quello che so è che oggi zero non è il tasso neutrale, ci stiamo orientando in quella direzione, ovvero verso un tasso d’inflazione del 2%. L’entità dei futuri rialzi dipenderà dai dati e sarà decisa meeting by meeting in molti altri Statement.” Ha poi aggiunto: “Poiché siamo così lontani da un tasso che garantisca un’inflazione del 2% nel medio termine, i nostri aumenti saranno più elevati e più rapidi. So dove si posizionerà il tasso terminale?No.” Il concetto di tasso neutrale è “evasivo“, per Lagarde non è utile. Il tasso terminale potrebbe essere superiore al tasso neutrale.

QUANTITATIVE TIGHTENING

La BCE deciderà i principi chiave sulla eventuale riduzione del bilancio, quindi del portafoglio titoli riveniente dal programma APP, a dicembre. Il Governing Council deliberatamente non ha discusso di Quantitative Tightening in questa riunione. Al momento BCE proseguirà nei reinvestimenti APP ‘as long as necessary’ e PEPP secondo il principio di massima flessibilità

TRANSMISSION PROTECTION INSTRUMENT (TPI)

La BCE non ha discusso affatto di TPI, Lagarde ha aggiunto che “per attivare il TPI esamineremo una serie di indicatori diversi”.

POLITICA MONETARIA

La politica monetaria BCE dovrà seguire la cosiddetta ‘tripla T’ ovvero essere:

- Temporary

- Targeted

- Tailored

La BCE non ha finito di normalizzare la propria politica e sarà attenta al ritardo di trasmissione (lag) della stessa all’economia reale. Il nuovo rialzo di tassi è diretto al progressivo abbandono dell’orientamento accomodante. Il credito bancario alle imprese rimane solido e BCE ha compiuto progressi sostanziali nel ritiro del sostegno monetario.

TLTROs

In questo meeting BCE non ha dibattuto sulle TLTRO che sono finalizzate a incentivare le banche a fare credito alle imprese. Lagarde vuole garantire che le banche trasmettano il tasso ufficiale all’economia. Le future probabili modifiche alle TLTRO partiranno dal 23 novembre e garantiranno un’adeguata trasmissione degli obiettivi monetari e la riduzione della liquidità in eccesso nel sistema.

Richiamata ai possibili effetti collaterali sull’economia dovuti al rialzo dei tassi Lagarde ha replicato con risolutezza: “abbiamo il dovere di espletare il nostro mandato di stabilità dei prezzi e crescita ma non trascureremo il rischio di recessione.”

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Bloomberg Economic Calendar, October 2022

Monetary Policy Decisions, ECB, 27th October 2022

EURUSD:CUR EUR-USD X-RATE, CNBC, 27th October 2022