1. Lagarde non si sbilancia: “in ottobre restiamo fermi sui tassi ma questo non vuol dire che non rialzeremo in futuro”

Anche in occasione del meeting monetario BCE del 26 ottobre 2023, il leit motiv di Lagarde era atteso, restare immutato. La presidentessa BCE avrebbe ricordato alla stampa che la dipendenza di BCE dai dati (data dependency) permanesse come tratto distintivo della funzione di reazione dell’istituto bancario centrale europeo.

Lagarde avrebbe anche confermato che la traiettoria produttiva dell’area euro permaneva debole, seppure in linea con le proiezioni BCE di settembre e accompagnata da un sostanziale downgrade delle prospettive di crescita di breve termine.

L’attenzione degli analisti e degli investitori si sarebbe focalizzata sulla conference call di Lagarde, che avrebbe confermato l’attuale grado di restrittività della politica monetaria come appropriato ai fondamentali economici di eurozona, pur lasciando forse la porta aperta a un’ulteriore restrittività coerente all’approccio “data-dependent“.

In sintesi, tre erano i possibili scenari attesi:

- scenario base: tassi invariati, nessun annuncio su PEPP e MRR, probabile richiamo a effetti di secondo livello, monito su futuri rialzi tasso

- scenario hawkish: tassi invariati, accelerazione nel ritmo di riduzione del PEPP, warning di Lagarde sull’effetto inflattivo dei rischi geopolitici

- scenario dovish: tassi PEPP e MRR invariati, Lagarde fiera dei risultati antinflazione richiamando l’effetto depressivo dei rialzi di tassi sul PIL.

All’interno dello scenario base, riguardo ai principali strumenti di politica monetaria questi i dettagli:

- nessuna decisione sui tassi che sarebbero rimasti ‘higher for longer’

- nessuna variazione nel requisito di riserva minima obbligatoria per le banche almeno fino al 2024 (MRR o “Minimum Reserve Requirement”)

- nessuna novità sul Quantitative Tightening quindi nessuna vendita attesa su APP e graduale run-off del PEPP mantenuto entro fine 2024.

Lo scenario base ha poi trovato piena conferma nello Statement monetario BCE del 26 ottobre.

Analizziamo in breve l’evoluzione recente di alcune variabili macroeconomiche europee.

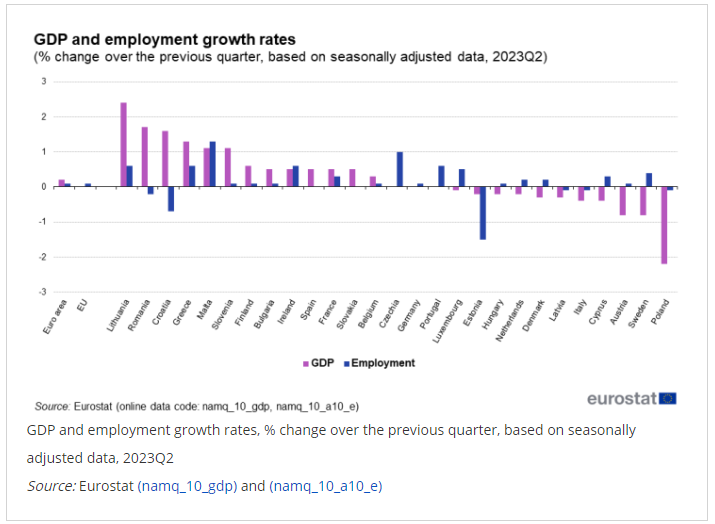

Sviluppo del PIL

In tema di traiettoria del PIL di eurozona, queste erano le attese di alcuni esperti:

- in contrazione nel terzo trimestre del 2023 alla luce del fatto che

- a settembre, BCE aveva rivisto al ribasso le sue proiezioni di crescita del PIL allo 0,7% annuo nel 2023, all’1,0% nel 2024 e all’ 1,5% nel 2025.

Del resto, il meeting monetario di ottobre non si sarebbe accompagnato a nuove proiezioni macroeconomiche ufficiali BCE e l’attenzione dei policymaker si sarebbe concentrata sulle prospettive di breve termine.

Le proiezioni BCE di settembre rivelavano un PIL stabile nel terzo trimestre 2023. Tale view era tuttavia potenzialmente esposta a rischi di ribasso:

- alcune case d’investimento attendevano crescita negativa al -0,2% nel terzo trimestre 2023 (dato Bloomberg secondo trimestre 2023 +0.5%).

- Un PIL in contrazione nel terzo trimestre 2023 avrebbe potuto palesarsi nella stima Eurostat del 31 ottobre, cinque giorni prima del meeting.

Ricordiamo che, i PMI (Purchasing Managers Index o ‘indici dei direttori di acquisto‘) compositi dell’area euro, indicavano un trend lievemente positivo:

- erano aumentati in settembre da 46.7 a 47.2, con il solo PMI manufacturing che si era attestato a 43.4

- il loro livello assoluto molto basso, inferiore a 50, segnalava tuttavia che il PIL si sarebbe potuto contrarre nel terzo trimestre 2023

- rivelavano infine una crescita della produzione industriale moderatamente positiva.

Per chiarezza, ricordiamo che, un PMI composito è un indicatore di ‘propensione all’acquisto di beni e servizi’ e si ottiene dalla media ponderata dei PMI del settore manifatturiero e dei servizi per una data area geografica o economia. Si tratta di un dato pubblicato da S&P Global. I pesi derivano dai dati ufficiali relativi al contributo di ciascun settore al PIL (valore aggiunto). L’indicatore segnala il trend di sviluppo o contrazione nel settore manifatturiero o dei servizi.

Mercato del lavoro

Per quanto attiene il mercato del lavoro europeo, la sua resilienza (tightness) favoriva sia l’aumento dei salari nominali sia dei consumi e era visibile da:

- saggio di disoccupazione a minimo storico (6.4% in agosto 2023).

- crescita positiva dei salari reali (salari nominali al netto del costo inflazione)

- PMI composito con aumento d’occupazione, seppure ‘variegato’ tra paesi (positivo in Francia e Italia negativo per Germania e Spagna).

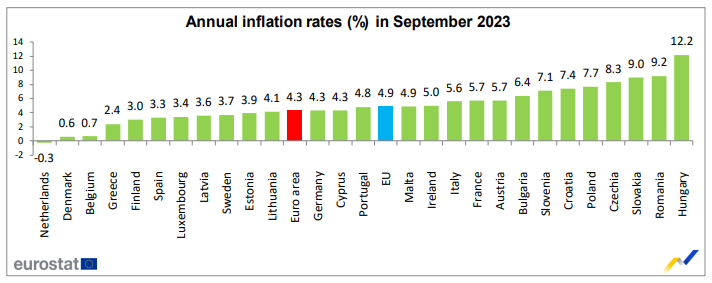

L’indice generale d’inflazione europeo HICP (Harmonized Index of Consumer Prices) in settembre si era attestato al +4,3% su anno:

- gli effetti inflattivi base avrebbero forse spinto a ribasso la traiettoria dei prezzi fino a novembre

Il dato d’inflazione core (aumento indice dei prezzi esclusi cibo ed energia) si era attestato al +4,5%.

Non si disponeva di proiezioni ufficiali mensili BCE, bensì solo trimestrali. L’ultimo dato di consensus degli analisti mensile di settembre si attestava al:

- 5,0% su anno nel caso dell’HICP generale del terzo trimestre 2023,

- 5,1% su anno nel caso del dato core nel terzo trimestre 2023, quindi lievemente al di sotto delle proiezioni BCE (5,2%).

In occasione del meeting di dicembre, il Governing Council avrebbe potuto disporre di altre due letture inflattive, quella di ottobre e quella di novembre.

Infine, le ultime proiezioni BCE di headline inflation nel quarto trimestre 2023 (3,4%) erano prossime alle attese di consensus al 3,3%.

Si noti peraltro che, se da un lato alcune case d’investimento attendevano che il venir meno dei forti effetti inflattivi base sull’energia e sul cibo (nonostante lo shock geopolitico in Israele), derivanti dal picco dei prezzi energetici in ottobre e novembre 2022, nel 2023 avrebbero portato l’inflazione headline:

- a ridursi a 3,2% su anno in ottobre

- e al 3,0% su anno in novembre

d’altro lato, per quanto atteneva il rincaro dei combustibili fossili riconducibile alle tensioni nella striscia di Gaza, alcune case d’investimento stimavano:

- un aumento dei prezzi del gas naturale di 10 euro per megawatt che avrebbe comportato

- un aumento tra i 15 e i 30 basis point del saggio annuo d’inflazione headline

Sia il recente aumento del future su petrolio WTI in area 89-91 dollari, sia del Dutch Natural Gas future TTF (euro 53.892 al 13 ottobre), secondo alcuni analisti non rappresentavano due driver di spinta inflattiva diretta, bensì un fattore di mero rallentamento del processo di disinflazione già in atto.

Costituivano peraltro due fattori di rischio a rialzo per l’inflazione headline:

- sia la robustezza nella traiettoria dei prezzi dei servizi

- sia la recente debolezza dell’euro verso dollaro (minimo dollaro contro euro 1.0467 al 3 ottobre).

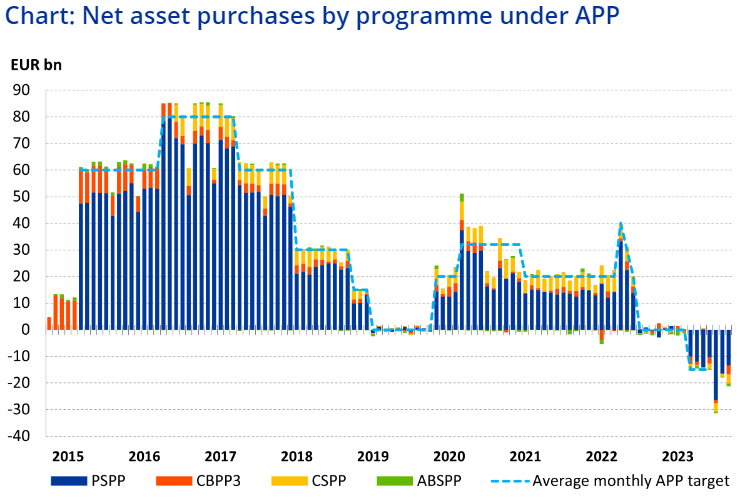

Con riferimento al ben noto Quantitative Tightening di bilancio, del quale si discute da tempo in BCE:

- da settembre era notevolmente aumentato il numero dei membri del Governing Council favorevoli ad anticipare il termine dei reinvestimenti di titoli scaduti acquistati in ambito PEPP attualmente fissato a fine 2024.

- alcuni analisti attendevano che sia l’APP sia il PEPP fossero all’ordine del giorno nel dibattito in BCE.

Altri esperti ipotizzavano un “rinvio della revisione della timetable” del PEPP a dicembre, o almeno un approfondimento di tale tema in conferenza stampa.

Alcune case d’affari sostenevano che, anche in funzione della recente volatilità, (ma in un range stabile), dello spread BTP-Bund i reinvestimenti PEPP:

- non sarebbero proseguiti fino alla fine del 2024 a differenza di quanto reiterato in vari Statement BCE e

- avrebbero potuto essere gradualmente eliminati già a decorrere dal primo trimestre 2024

La “timetable” di questo “run-off” del PEPP poteva dipendere anche dalla costanza dello spread BTP-Bund all’interno del range 200-250 basis point.

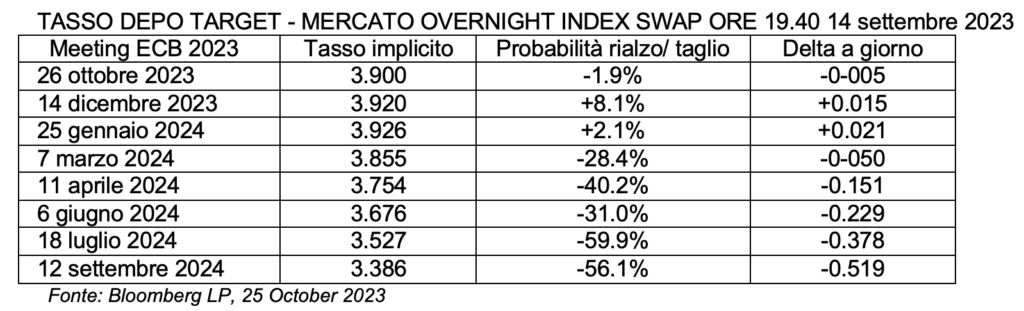

Con riferimento alla policy dei tassi, gli analisti di alcune prestigiose case d’investimento ritenevano che:

- BCE fissando un Deposit Facility Rate del 4% avesse raggiunto il tasso terminale già in settembre.

- Il meeting monetario di ottobre avrebbe rappresentato un momento di ‘pausa e pura riflessione’.

- Solo in occasione delle proiezioni macroeconomiche BCE aggiornate di dicembre, forse i tassi sarebbero stati ritoccati.

Del resto, già in occasione del meeting monetario di settembre alcuni componenti più ‘dovish’ del Governing Council BCE sostenevano che:

- i dati macroeconomici di luglio non giustificassero a sufficienza il rialzo di 25 basis point introdotto in settembre.

- L’inflazione di area euro aveva sorpreso a ribasso.

In sintesi, finché i dati sull’inflazione avrebbero continuato ad essere in linea con le proiezioni BCE, un ulteriore rialzo immediato appariva poco probabile.

Di seguito, le ipotesi di evoluzione dei tassi nei prossimi 8 meeting monetari BCE desumibili dal mercato dei derivati di tasso Overnight Index Swap nella mattina del 25 ottobre 2023. Il mercato prezzava un eventuale taglio nei tassi BCE già a partire dal 7 marzo 2024

2. 26 ottobre 2023: BCE mette il freno ai rialzi e attende con fiducia il fine anno

Come ampiamente atteso dai mercati finanziari, il meeting monetario BCE del 26 ottobre non ha presentato sorprese di rilievo, è quindi stato un meeting interlocutorio. Certamente, “il bello dovrà ancora venire” a dicembre. BCE non ha ritoccato i tassi lasciando invariati a:

- Deposit Facility Rate a 4,00%

- Marginal Lending Facility Rate a 4,75%

- Main Refinancing Rate a 4,50%

In sintesi, dopo ben 10 rialzi di tassi consecutivi la BCE si “prende una pausa” per la prima volta in 16 mesi.

Di seguito il tratto saliente dello Statement monetario di ottobre:

“Il Governing Council è determinato a garantire che l’inflazione ritorni tempestivamente al suo obiettivo di medio termine del 2%. Sulla base della sua attuale valutazione, il Governing Council ritiene che i tassi d’interesse di riferimento della BCE siano a livelli che, mantenuti per un periodo sufficientemente lungo, forniranno un contributo sostanziale al raggiungimento di questo obiettivo. Le future decisioni del Governing Council garantiranno che i suoi tassi di riferimento saranno fissati a livelli sufficientemente restrittivi per tutto il tempo necessario”.

Delineiamo sinteticamente la reazione sui mercati finanziari di alcuni asset, in seguito alla pubblicazione dello Statement:

- il rendimento del BTP decennale alle 14.15 si attestava a 4,9188%; solo 3 minuti dopo, alle 14.18, evidenziava un ribasso fino 4,8672%.

- Lo spread tra rendimento Bund e BTP decennali alle 14.14 si attestava a 201.900; in concomitanza allo Statement si portava a 197.41 alle 14.15.

- L’indice azionario Stoxx Europe 600 evidenziava un valore di 431.61 alle 14.15 recuperando poi fino a 433.1201 alle 14.34.

- Il dollaro evidenziava uno spike di forza verso euro a 1.0524 alle 14.27 per poi indebolirsi fino a 1.056 alle 14.57.

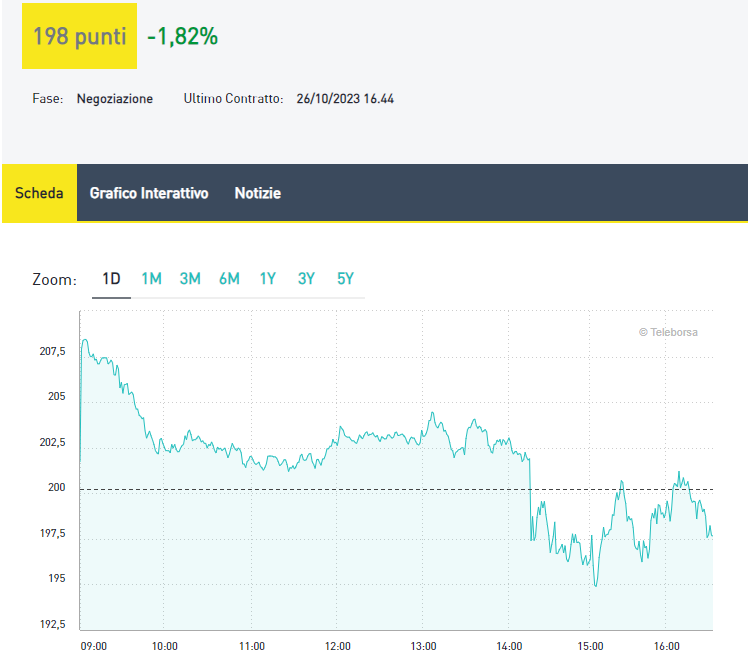

EVOLUZIONE INTRADAY SPREAD BTP-BUND 10 ANNI

Fonte: www.borsaitaliana.it, 26 ottobre 2023

EVOLUZIONE INTRADAY INDICE EUROSTOXX 600 – 26 OTTOBRE 2023

Fonte: www.cnbc.com, 26 October 2023

Di seguito una rassegna sintetica di alcuni tra i temi durante la conference call BCE.

ECONOMIA E PIL

Ovviamente l’economia e la crescita in eurozona rimangono deboli, come segnalato dal settore manifatturiero che ha continuato a rallentare e dalla domanda contenuta e, naturalmente, dalle condizioni finanziarie più restrittive che frenano i consumi. Di fatto, è probabile che l’economia europea rimarrà debole per il resto dell’anno, ma dovrebbe rafforzarsi nei prossimi anni. Tuttavia, le riforme fiscali strutturali introdotte in ciascun paese europeo possono contribuire a ridurre le pressioni inflazionistiche. Con riferimento in particolare alla Grecia, essa ha dimostrato una capacità di ripresa fenomenale. Anche il governatore della Banca di Grecia Yannis Stournaras, che ha preso parte alla call, ha affermato che la Grecia ha ancora molto da fare per migliorare il proprio merito di credito.

INFLAZIONE

I prezzi dell’energia stanno diventando meno prevedibili dal punto di vista geopolitico a causa della crisi in Israele, ma la maggior parte delle misure d’inflazione core (inflazione al netto di alimentari ed energia) continuano a diminuire. La BCE è determinata a garantire che l’inflazione ritorni al target del 2%.

STABILITÀ DEL SISTEMA FINANZIARIO

Il vicepresidente della BCE Luis De Guindos ha affermato che il principale rischio per la stabilità finanziaria europea ora sono le elevate valutazioni degli asset non solo sul mercato immobiliare, ma anche dei rendimenti obbligazionari. Secondo De Guindos, ci sono pericoli osservabili nell’aumento del rischio di credito. La BCE sta osservando attentamente l’impatto del recente aumento dei rendimenti obbligazionari sull’equilibrio di mercato; su tale impatto, BCE avrà cura di focalizzarsi nel suo rapporto periodico sulla stabilità finanziaria. Riguardo alla recente introduzione in Spagna e in Italia delle imposte sugli extraprofitti bancari, o Bank Windfall Taxes e ai loro effetti, De Guindos ritiene che tali imposte non possano compromettere il credito bancario, la crescita e la solvibilità delle banche. Nel caso specifico dell’Italia, la possibilità data agli istituti di credito di utilizzare i versamenti di tale imposta al fine aumentare il loro buffer di capitale, è un fattore molto positivo.

TASSI

I tagli dei tassi non sono stati discussi nel meeting di ottobre, per Lagarde ora sarebbero prematuri. In ogni caso, un eventuale effetto di ricaduta sui tassi europei indotto dall’aumento dei rendimenti obbligazionari statunitensi, è una forma di “stretta monetaria esterna” indipendente dalle decisioni di politica monetaria della BCE. In effetti, per Lagarde la stabilità dei rendimenti obbligazionari dipende anche da condizioni esterne e da fatti esogeni come la crisi bancaria della Silicon Valley avvenuta in marzo. Lagarde desidera specificare tuttavia che, l’aumento dei rendimenti obbligazionari non riflette i fondamentali economici di eurozona. In tema di termine dei rialzi di tasso, Lagarde afferma che il ciclo di inasprimento della politica monetaria BCE potrebbe esaurirsi nel quarto trimestre del 2023 o nel primo trimestre del 2024. Tuttavia, ulteriori inasprimenti sono in programma al fine di influenzare l’economia reale. Lagarde ha poi aggiunto: “Il fatto che oggi abbiamo mantenuto i tassi stabili non significa che non li aumenteremo nuovamente”. La numero uno BCE ha sottolineato che “la decisione della BCE di mantenere i tassi invariati è stata unanime all’interno del Governing Council” aggiungendo anche che: A “volte l’inazione (sui tassi) equivale all’azione”. Non vuole tuttavia esprimere un’indicazione chiara se la BCE sia o meno giunto al picco dei tassi

QUANTITATIVE TIGHTENING E BILANCIO BCE

La sospensione del reinvestimento dei rimborsi di titoli nell’ambito del programma straordinario PEPP e la variazione della percentuale d’obbligo di riserva bancaria minima presso BCE (MRR, Minimum Reserve Requirement) non sono stati temi di discussione in occasione del meeting di ottobre. Lagarde ha confermato che i titoli di stato greci sono ora idonei all’acquisto (eligible) in ambito PEPP.

OBIETTIVI DI POLITICA MONETARIA BCE

Al termine della call, per rispondere a una domanda delicata sui tassi che le banche offrono sui depositi della propria clientela, Lagarde conclude perentoria: “il nostro compito come banche centrali è quello di fissare i tassi ufficiali, non quello di intervenire sui tassi mediante i quali le banche remunerano i loro depositanti”.

“I contenuti sono riferibili unicamente all’autore ed esprimono la sua personale opinione al 26/10/2023. Non costituiscono alcuna raccomandazione d’investimento e non impegnano le società e istituzioni di appartenenza”.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Quarterly national accounts – GDP and employment, Eurostat, October 2023

September 2023 Annual inflation down to 4.3% in the euro area Down to 4.9% in the EU, Eurostat, 18th October 2023

Asset purchase programmes, ECB, October 2023

Monetary policy decisions, ECB, 26th October 2023

Valore Spread Italia BTP-BUND 10 anni, 26 ottobre 2023

Europe Stoxx 600, CNBC, 26th October 2023