INTRODUZIONE

Tra le novità introdotte dalla Corporate Sustainability Reporting Directive(1) forse la più innovativa è la richiesta di comunicare le informazioni sulle questioni di sostenibilità “rilevanti” in base al principio della “doppia rilevanza” (o doppia materialità).

Le imprese sono chiamate infatti ad “effettuare una valutazione della rilevanza” per individuare le “questioni di sostenibilità” da includere nella rendicontazione e, secondo i nuovi standards ESRS(2), una questione di sostenibilità è rilevante quando soddisfa i criteri definiti per:

- la rilevanza dell’impatto;

- la rilevanza finanziaria;

- o per entrambe.

Gli standards confermano dunque la prassi di condurre una prioritaria analisi di rilevanza (c.d. materiality assessment) per definire il perimetro delle informazioni da rendicontare, ma introducono due dimensioni parallele di analisi: la rilevanza d’impatto e la rilevanza finanziaria.

LE DIMENSIONI DI RILEVANZA

Rilevanza d’Impatto (Impact materiality)

L’ ESRS 1(3) prevede che “una questione di sostenibilità è rilevante dal punto di vista dell’impatto quando riguarda gli impatti dell’impresa (negativi o positivi, effettivi o potenziali) sulle persone o sull’ambiente a breve, medio o lungo termine”.

La definizione fa riferimento agli impatti generati o potenzialmente generabili dai servizi e prodotti offerti, dalle attività operative proprie e della catena del valore (a monte e a valle) sugli interessi degli stakeholders.

La rilevanza d’impatto, di per sé, non rappresenta un’innovazione nella sostenibilità d’impresa(4); per tale analisi esistono infatti prassi e processi consolidati per individuare i topics importanti per ogni impresa, coinvolgere gli stakeholders, valutare, misurare, monitorare e ridurre l’impatto.

Rilevanza Finanziaria (Financial materiality)

Novità assoluta, nella rendicontazione di sostenibilità è, invece, l’analisi della rilevanza finanziaria. L’ ESRS 1 prevede che “una questione di sostenibilità è rilevante da un punto di vista finanziario se comporta o si può ragionevolmente ritenere che comporti effetti finanziari rilevanti sull’impresa”.

La richiesta è di analizzare, dunque, rischi ed opportunità che possano avere impatto potenziale sugli obiettivi finanziari ed economici dell’impresa nell’immediato e nel medio lungo termine, considerando conseguenze dirette (i.e. situazione economica, finanziaria e sui risultati economici) e indirette (i.e. accesso al mercato dei capitali e ai finanziamenti o anche costo del funding).

L’ESRS 1 prevede, a titolo esemplicativo, che le imprese valutino gli effetti finanziari di eventuali cambiamenti della qualità, disponibilità e prezzo di risorse naturali e/o sociali da cui dipende la propria produzione, oppure l’impatto dell’evoluzione prospettica di normative pubbliche sull’ onerosità di linee produttive o sulla reputazione aziendale.

La ratio di tale ampliamento di prospettiva è di includere, nella rendicontazione di sostenibilità, informazioni utili e di diretto interesse anche dei fruitori abituali dei bilanci finanziari (i.e. finanziatori, partner commerciali, ecc.).

APPROCCIO ALL’ ANALISI

L’analisi di rilevanza è un processo che deve essere attivato periodicamente secondo le metodologie proposte dagli ESRS. In estrema sintesi, i principali step da seguire potrebbero essere:

- individuazione dei possibili material topics (tramite l’esame del business model, benchmark di mercato e standard di riferimento);

- individuazione degli stakeholder di riferimento e dei relativi rappresentanti;

- raccolta delle informazioni necessarie tramite l’analisi di dati, il confronto con esperti e istituzioni scientifiche e con i rappresentati degli stakeholder;

- individuazione degli impatti effettivi e potenziali e valutazione della loro rilevanza;

- elaborazione della Matrice di Materialità.

Perimetro di analisi

Le imprese sono chiamate a condurre la valutazione di rilevanza prendendo spunto dalle questioni di sostenibilità contemplate negli ESRS tematici. L’utilizzo di tale elenco non può, tuttavia, essere sostitutivo di un processo interno, calato sulle caratteristiche specifiche della singola impresa; ove necessario, infatti, le imprese sono chiamate a includere nella valutazione ulteriori aspetti non contemplati dagli ESRS.

La valutazione deve essere condotta considerando non solo il c.d. business as-usual, ma anche analizzando impatti e rischi (positivi o negativi) che potrebbero derivare da progetti e/o azioni attuate dall’impresa in relazione a una questione di sostenibilità (i.e. l’uscita da una linea di business che ha impatti negativi sull’ambiente potrebbe comportare impatti negativi sull’impiego e quindi sulla comunità).

Quando opportuno, per una migliore comprensione di impatti e rischi, le imprese dovranno disaggregare le informazioni sia ai fini di valutazione che di rappresentazione (i.e. per paese, per luogo e/o linea di produzione o per asset).

Portatori di interesse (stakeholders)

Gli ESRS definiscono i portatori di interessi come coloro che possono esercitare un’influenza sull’impresa oppure subire l’influenza dell’impresa. Rientrano tra questi:

- i soggetti coinvolti dal business: i cui interessi sono o potrebbero essere influenzati (positivamente o negativamente) dalle attività dell’impresa e dei suoi partner commerciali (i.e. dipendenti, fornitori, consumatori, clienti finali, comunità locali, autorità, ecc.);

- i fruitori delle dichiarazioni sulla sostenibilità: investitori, finanziatori e altri creditori esistenti e potenziali, partner commerciali dell’impresa, sindacati e parti sociali, società civile, organizzazioni non governative e pubbliche amministrazioni.

Gli ESRS considerano il coinvolgimento degli stakeholders un elemento centrale della valutazione di rilevanza: il dialogo con i rappresentati degli stessi assume un ruolo preminente nell’ acquisizione delle informazioni. Tuttavia, nel caso in cui la raccolta risulti eccessivamente complessa o onerosa (es. dalla catena del valore), è consentito basare le analisi su medie di settore e variabili proxy, purché tale scelta non pregiudichi la qualità delle informazioni (secondo i requisiti di qualità dettati dagli ESRS stessi).

Valutazione

Nella valutazione degli impatti (impact materiality), gli ESRS, richiamano le imprese a considerare le procedure di due-diligence definite nei principi guida delle Nazioni Unite su imprese e diritti umani e nelle Linee guida dell’OCSE(5) destinate alle imprese multinazionali(6).

Secondo tali linee guida, la metodologia di analisi deve considerare:

- la “gravità” degli impatti effettivi, sia negativi che positivi;

- la “probabilità” e la “gravità” degli impatti potenziali.

Nella valutazione di rischi e opportunità (financial materiality), gli ESRS prevedono che le valutazioni debbano essere condotte considerando:

- “l’entità” potenziale dei possibili effetti finanziari collegati ad un impatto;

- “la probabilità” che tali effetti si verifichino.

Gli impatti, così analizzati, dovranno essere confrontati con delle soglie predefinite per individuare quelli rilevanti che dovranno essere, quindi, inclusi nella rendicontazione di sostenibilità.

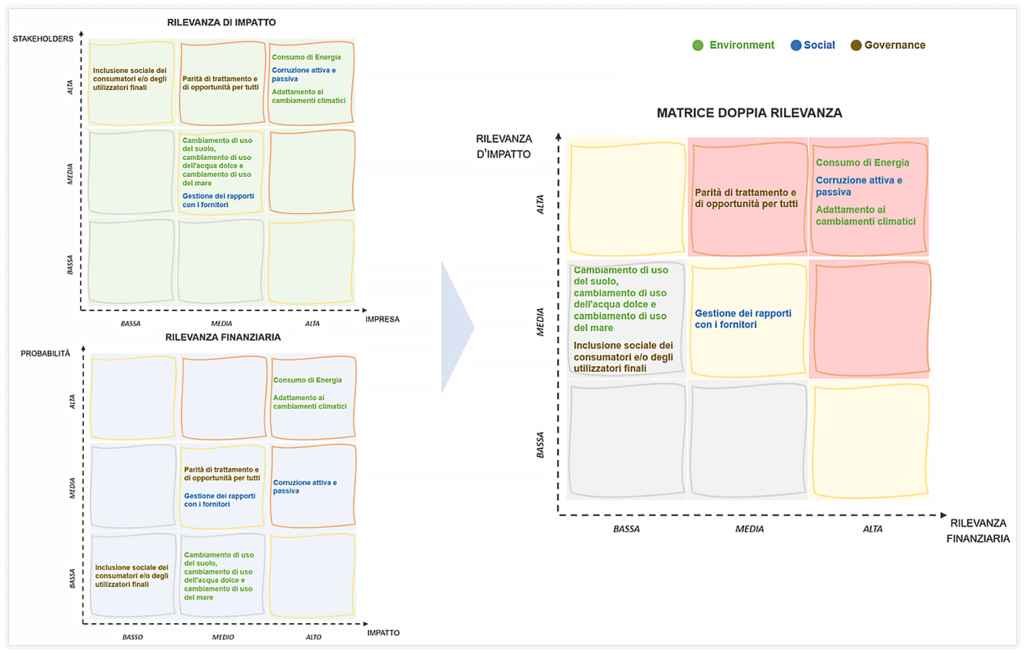

Matrice di Materialità

La matrice di materialità è l’output finale dell’analisi. Essa rappresenta in maniera schematica gli aspetti di sostenibilità che risultano rilevanti per l’impresa e quindi oggetto di disclosure.

La duplice dimensione, impatto e finanziaria, richiederà uno sdoppiamento delle analisi che dovranno essere poi consolidate per una visione univoca.

L’ immagine che seguente riporta una possibile rappresentazione:

LA GOVERNANCE DEL PROCESSO

Il processo di analisi della rilevanza deve essere posto in essere periodicamente per adeguare l’analisi ed i contenuti della rendicontazione di sostenibilità all’evoluzione del business dell’impresa, alle aspettative degli stakeholders ed alle modifiche del contesto competitivo e normativo in cui le imprese operano.

Gli ESRS promuovono, come detto, l’adozione da parte delle imprese di politiche di due-diligence coerenti con le Linee Guida OCSE, al fine di integrare in modo strutturato la valutazione di impatto e le azioni che ne conseguono nelle politiche e strategie aziendali. Pur non arrivando necessariamente a questo, appare chiaro che l’analisi di rilevanza non debba essere interpretata come un esercizio a sé stante, finalizzato al solo reporting di sostenibilità, ma che debba rappresentare uno strumento per identificare impatti, nuovi fattori di rischio e appropriate azioni correttive indirizzando così la strategia aziendale.

In tale ottica, le imprese saranno chiamate ad impostare un nuovo processo che coinvolgerà organi e strutture a diversi livelli, richiedendo metodologie e strumenti dedicati, nonché nuove figure professionali dotate di competenze specifiche.

Al riguardo, due appaiono i punti chiave di successo: l’accountability e l’engagement del management:

Accountability

Si reputa necessario identificare una struttura owner (es. un Comitato, una unità organizzativa o un team dedicato) con adeguate competenze, che assuma la responsabilità dell’attuazione e del coordinamento dell’intero processo. Tale struttura, in estrema sintesi, sarà responsabile di: definire la metodologia di analisi; coinvolgere gli attori interni ed esterni interessati; impostare il sistema di gestione dei dati e delle informazioni necessarie a condurre le analisi; definire flussi informativi interni e garantire la tenuta e l’adeguatezza nel tempo del processo.

Engagement

Il secondo aspetto chiave è il giusto coinvolgimento del CdA e del top management.

Il CdA deve essere coinvolto al fine di sensibilizzare e ricercare il “tone at the top” sulle tematiche di sostenibilità sin dall’analisi di rilevanza. Il management deve essere formato e coinvolto per avere la giusta reattività nella gestione delle tematiche di sostenibilità, a titolo di esempio: la Funzione Risorse Umane rappresenta un nodo imprescindibile delle relazioni con i dipendenti; la Funzione Marketing sarà capace di identificare interessi primari dei clienti e migliorare la brand reputation; la Funzione Risk Management sarà chiamata all’identificazione dei rischi legati ai fattori di sostenibilità.

Intervento di Simone SAVIOLI – Partner Macfin | Corporate & Risk Governance, Compliance, Sustainable Finance, Internal Controls

Per approfondimenti, consultare i seguenti link e/o

(1) Per una descrizione completa sul tema si veda il precedente articolo: S. Savioli (2023), “Le novità della Corporate Sustainability Reporting Directive”; Risk & Compliance Platform Europe

(2) Si veda il precedente articolo: S. Savioli (2023) “ESRS finalità, struttura e caratteristiche principali”; Risk & Compliance Platform Europe

(3) Corporate Sustainability Reporting Directive (europa.eu)

(4) I precedenti standard volontari di rendicontazione (i.e. GRI) sono di fatto incentrati sulla rilevanza d’impatto.

(5) OECD Due Diligence Guidance for Responsible Business Conduct

(6) Il legislatore Europeo, pur lasciando margini di personalizzazione in base alle caratteristiche specifiche dell’impresa, sta ricercando una convergenza metodologica nella valutazione dell’impatto ai fini CSRD e CS3D (Corporate Sustainability Due-Diligence Directive), facendo presupporre una progressiva integrazione normativa.