1. BCE deve ‘correre ai ripari’ dall’effetto contagio, stabilità dei prezzi o stabilità finanziaria?

Prima del meeting monetario BCE del 16 marzo e purtroppo del tristemente celebre crack delle banche regionali americane Silicon Valley Bank e Signature Bank e dello stato di emergenza di Credit Suisse che avevano stravolto i mercati, diffondendo i timori di un contagio e crisi finanziaria, la presidentessa BCE Lagarde aveva ribadito l’impegno del Governing Council di attenersi alla dipendenza dai dati economici in uscita da marzo.

Il governatore della Banca di Francia Villeroy de Galhau aveva dichiarato che il Governing Council sarebbe stato “costretto ad aumentare i tassi ad ogni meeting da qui a settembre” ripetendo che i tassi sono stati “troppo volatili” e suggerendo un’apertura a ulteriori rialzi in estate.

Il vero problema era che, con la crisi di liquidità di SVB (venerdì 9 marzo) e le difficoltà di Credit Suisse connesse a presunte ‘debolezze nel reporting’ (martedì 14 marzo) la volatilità dei mercati era aumentata esponenzialmente nei tre giorni antecedenti il meeting.

Passiamo in rapida rassegna la fotografia di alcune variabili ‘macro’ – ante crisi bancaria – osservate alla fine di febbraio 2023.

Crescita del PIL

A fine febbraio, i dati mostravano un ‘mood flat’ sulla crescita nell’area euro nel quarto trimestre 2022 (0,0%trim), in particolare:

- PIL in lieve espansione in Francia (0,1% trimestre su trimestre);

- PIL in leggero incremento in Spagna (+0,2% su trimestre);

- PIL in calo in Germania (-0,4% su trimestre) e Italia (-0,1%).

Soffermando l’analisi della variazione mensile nel mese di dicembre 2022, si evinceva la produzione in calo in tre settori:

- -2,1% nei servizi;

- -2,5% in edilizia;

- -1,1% nell’industria ;

i dati di sviluppo del PIL sui servizi di dicembre mostravano debolezza in alcuni servizi orientati al consumatore retail come i trasporti e la ristorazione.

Mercato del lavoro

Con riferimento al mercato del lavoro europeo, i consumatori attendevano:

- un mercato più forte a gennaio 2023 rispetto a dicembre 2022 accompagnato da aspettative d’inflazione più basse;

- un tasso di disoccupazione nei prossimi 12 mesi in calo dal 9% di dicembre 2022 all’8,6% di gennaio 2023.

La robustezza del mercato del lavoro avrebbe implicato:

- miglioramento della crescita della componente domanda da famiglie percettrici di reddito fisso;

- pressioni inflazionistiche da aumenti salariali a causa della rigidità del mercato del lavoro.

Come evidenziato dal chief economist BCE Philip Lane in uno speech di inizio marzo, i salari sembravano destinati a diventare “un driver sempre più dominante dell’underlying inflation nell’area dell’euro” proprio come era già avvenuto da tempo negli States.

Domanda

Con riferimento alla componente di spesa personale retail nonostante:

- miglioramento della situazione finanziaria personale delle famiglie;

- aspettative di crescita del reddito ai massimi degli ultimi otto mesi;

- aspettative di disoccupazione in calo e mercato forte del lavoro resiliente (possibile trigger inflattivo);

- aspettative di recessione più moderata;

si era registrato il rallentamento nei piani di spesa media delle famiglie nell’anno in corso dal 4,2% al 3,8%. Inoltre:

- i consumi privati erano diminuiti molto nei paesi europei ‘core’ come Francia e Germania;

- gli investimenti e le esportazioni erano stati contenuti;

- il calo delle importazioni aveva sostenuto la crescita da domanda sbilanciata verso la produzione interna;

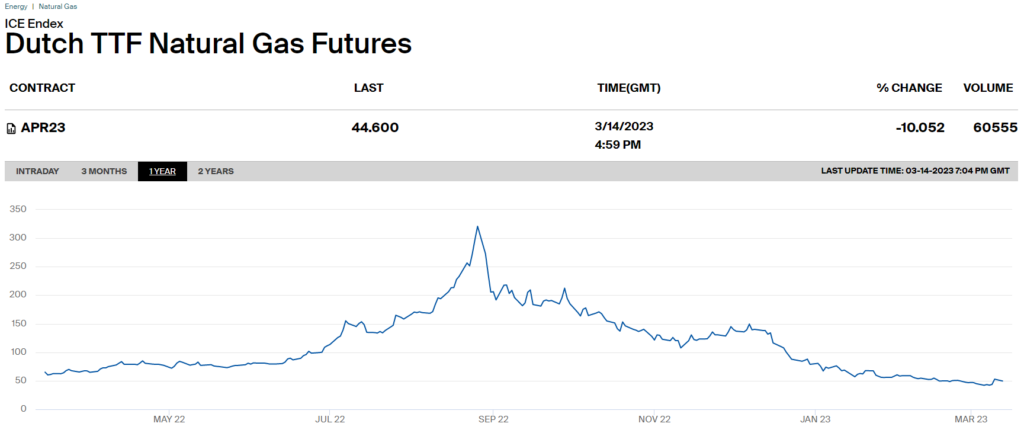

- si evidenziava il calo della spesa per consumo di energia dovuto a prezzi del gas molto inferiori rispetto all’estate 2022.

Soffermiamoci ora sull’inflazione. La pubblicazione dei dati sui prezzi europei avvenuta il 28 febbraio 2023 evidenziava i seguenti punti di attenzione:

- rialzo dell’inflazione spagnola e francese;

- revisione a rialzo della previsione d’inflazione ‘core’ (esclusi cibo ed energia) dell’area euro di 11 basis point attestandosi al 5,3% su anno;

- aumento nella stima dello HICP (Harmonized Index of Consumer Prices) core destagionalizzato di +0,37% su mese, simile allo 0,38% di gennaio;

- aspettative d’inflazione al consumo a medio termine diminuite;

- aspettative inflattive sui prossimi 3 anni in riduzione a solo il +2,5% a gennaio dal +3,0% di dicembre.

Si noti che l’indicatore di maggior interesse erano le aspettative inflattive a tre anni, perché esse costituiscono il ‘barometro della credibilità della BCE’ essendo meno influenzate dagli shock sistemici di breve termine:

- il calo di 0,5 punti percentuali nella survey di gennaio avrebbe potuto suggerire il raggiungimento futuro dell’agognato target BCE 2% di inflazione;

- tuttavia, il dato inflattivo medio annuale era del 3,8%, quindi al di sopra dell’obiettivo BCE del 2%.

Il presidente della Bundesbank Nagel aveva sostenuto che il calo delle aspettative d’inflazione “non dovrebbe indurci a rinunciare ai nostri sforzi”.

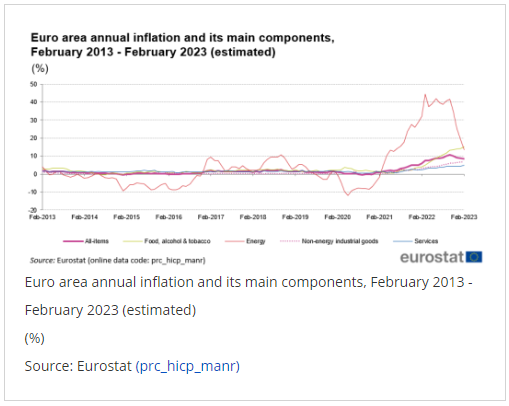

Veniamo infine all’analisi dell’inflazione su anno in area euro che aveva segnato:

- un lieve calo a febbraio, all’8,5% dall’8,6% su anno;

- guidato dall’energia, che aveva visto una riduzione dal 18,1% a 13,7%;

- un rialzo nei prezzi degli alimentari (15,0% da 14,1% aa);

- un aumento d’inflazione core (escluso cibo e energia) al 5,6% dal precedente 5,3%.

In sintesi, tre sono le conclusioni di alcuni esperti sul tema del ciclo di rialzo dei prezzi:

- l’inflazione complessiva sta diminuendo (dato atteso su anno +7%) a causa dell’evidente calo dei prezzi dell’energia;

- l’inflazione alimentare persiste, impedendo all’inflazione primaria di ridursi a un ritmo superiore;

- il dato ‘core’ permane robusto sostenuto dall’impeto nel costo dei servizi retail.

INFLAZIONE IN AREA EURO FEBBRAIO 2013 – FEBBRAIO 2023

Fonte: Eurostat, 28 February 2023

Per dovere di completezza, diamo un aggiornamento sul prezzo del gas future TTF ICE di aprile 2023 che – pur non essendo più il tema più caldo – rappresenta ancora una componente importante della headline inflation in area euro (in netto calo rispetto al picco registrato in settembre 2022).

Fonte: TTF Gas futures, March 2023, www.ICE.com

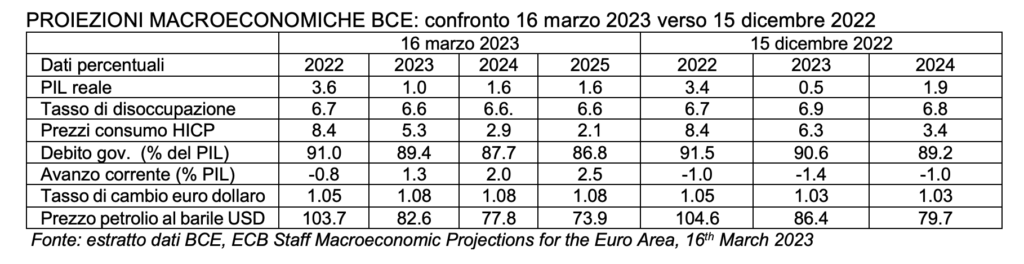

Confrontando le proiezioni macroeconomiche BCE del 16 marzo 2022 con quelle pubblicate 15 dicembre 2022 si evincevano:

- riduzione d’inflazione nel biennio 2023-2024 (5,3% e 2.9% contro 6.3% e 3.4%);

- miglioramento nel PIL reale nel 2023 (+1.0% contro +0.5%);

- lieve miglioramento dei saggi di disoccupazione nel biennio 2023-2024 (6.6%-6.6% contro 6.9%- 6.8%).

Con riferimento al tapering dell’Asset Purchase Program (APP), l’Eurosistema ha iniziato a ridimensionare gli acquisti di titoli in marzo secondo il programma preannunciato nel meeting monetario di dicembre 2022:

- i reinvestimenti diminuiranno in media di 15 miliardi di euro al mese fino a giugno 2023;

- i rimborsi eccedenti 15 miliardi di euro mensili saranno reinvestiti in proporzione alla quota di rimborsi tra i singoli programmi all’interno di APP;

- per il PSPP (Public Securities Purchase Program) i reinvestimenti avverranno in proporzione alla quota di rimborsi di ciascuna giurisdizione;

- BCE accelererà il ritmo del calo dei reinvestimenti dopo giugno 2023.

Gli esperti ritenevano che il meeting di maggio o quello di giugno fossero due occasioni per la BCE di annunciare un percorso di tapering oltre il secondo trimestre. La riduzione dei reinvestimenti del 75% nella seconda parte del 2023 avrebbe potuto porre le basi per una fine completa dei reinvestimenti entro l’anno.

I tassi e I rendimenti obbligazionari prima e dopo SVB e Credit Suisse

All’indomani dei dissesti SVB e Signature Bank e delle difficoltà potenzialmente a effetto sistemico di Credit Suisse, gli esperti si domandavano quali fossero le opzioni delle Autorità di Vigilanza europee al fine di tutelare la stabilità finanziaria. Nel caso SVB l’azione congiunta del Tesoro, della Fed e della FDIC era stata coraggiosa, non solo perché proteggeva i depositanti non assicurati, ma anche perché il nuovo Bank Term Funding Program (BTFP) avrebbe offerto liquidità alle banche in cambio di garanzie in titoli posti a collaterale del programma al 100% del loro valore nominale.

Premesso che il default SVB era ben diverso dalla crisi di Credit Suisse, si notano differenze importanti tra il sistema bancario europeo e quello americano:

- la probabilità che le banche europee fossero forzate a liquidare i loro portafogli titoli Held To Maturity (HTM) al ‘mark to market’ era remota;

- il sistema bancario europeo è più liquido di quello statunitense: ci sono tre trilioni di euro di liquidità detenuta presso le banche centrali;

- il sistema bancario europeo è sostenuto da una massa di depositanti retail stabile: le famiglie europee sono ‘risparmiatrici nette’ quelle americane ‘debitrici nette. SVB traeva il proprio funding principalmente da depositi corporate di aziende ‘High Tech’ e start-up del venture capital;

- in generale i depositi bancari europei erano in crescita, quelli statunitensi in riduzione;

- le banche europee, specialmente quelle sistemiche, erano soggette a una regolamentazione del capitale più stringente rispetto alle americane.

Come sarebbe intervenuta BCE per aiutare le banche europee in caso di difficoltà? Ecco le possibili opzioni:

- introdurre una risposta politica simile all’intervento in joint di Fed, FDIC, US Treasury;

- non offrire alcuna liquidità collateralizzata al 100% come nel caso statunitense;

- l’eventuale stima dei titoli a garanzia alla pari, come fatto dalla Fed avrebbe comportato l’assunzione automatica in BCE della totalità del rischio sovrano rappresentato da tali titoli govie:

- in base a capital Key (proporzionalità di partecipazione al capitale BCE da parte della banca centrale di ciascun paese);

- o in base al paese in cui aveva sede legale la banca ‘salvata’.

Altre alternative nel ‘toolkit di emergenza’ a disposizione di BCE potevano essere:

- aumentare il pool di garanzie in caso di refinancing delle banche presso di sé;

- sostituire le TLTRO in scadenza con LTRO (Long Term Refinancing Operations) con scadenza più breve nelle strutture di funding delle banche europee.

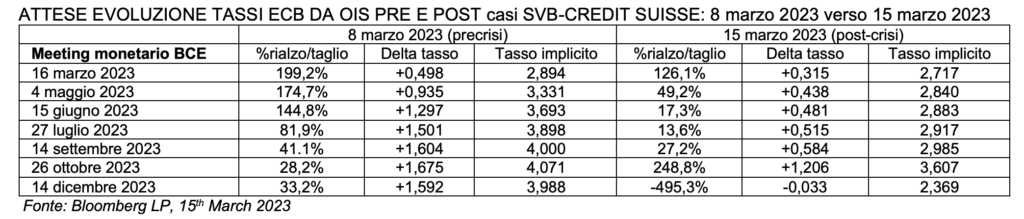

Le attese degli esperti sul percorso dei tassi europei erano state rivoluzionate dai due ‘terremoti bancari’ con due scenari:

- lo scenario precrisi SVB – Credit Suisse: aumento di 50 basis point in marzo e possibili aumenti successivi di 50 basis da maggio in poi;

- lo scenario post-crisi SVB- Credit Suisse: aumento di 50 o di 25 basis point in marzo, aumenti graduali da 25 basis point da maggio in poi.

Come visibile dal confronto sulle attese sui tassi ufficiali BCE pronosticate dal mercato mediante gli strumenti derivati di tasso’ Overnight Index Swa’p (OIS) la view dei mercati sul percorso hawkish a rialzo di BCE, a seguito delle due crisi bancarie era radicalmente cambiata. Sulle date:

- dell’8 marzo 2023 (ante-crisi) (tasso implicito 4% in settembre);

- del 15 marzo 2023 (post crisi) (tasso implicito di poco inferiore al 3% in settembre)

Dopo il crack SVB e la crisi Credit Suisse, la tabella sottostante testimonia un evidente repricing a ribasso dei tassi dopo timori di un possibile ‘effetto contagio’: gli operatori di mercato attendevano un percorso a rialzo BCE molto più contenuto e graduale e forse un taglio di tassi a fine 2023.

Nella seconda settimana di marzo, la violenza della correzione dei tassi era stata massiccia con un rendimento del Bund a 2 anni che si era compresso di quasi 100 basis point in meno di una settimana, seppure l’inversione della curva dei rendimenti governativi tedeschi (tassi a breve termine più elevati rispetto a quelli a medio lungo termine) fosse meno pronunciata poiché il differenziale tra tasso swap a 2 anni e a 10 anni era passata da 74 basis point a 37basis point nella stessa settimana.

Il 16 marzo in un comunicato ufficiale, Credit Suisse ha fatto sapere che:

- la Swiss National Bank metterà a disposizione un prestito di 50 miliardi di franchi svizzeri in ‘covered loan facility’ (39 miliardi) e short -term liquidity facility (11 miliardi);

- lancerà un’offerta di ri-acquisto di bond di propria emissione da esercitarsi entro il 22 marzo che avrà per oggetto 100 bond senior in dollari per un totale di 2,5 miliardi di dollari e 4 bond senior in euro per un totale di 500 milioni di euro.

16 marzo 2023: ‘non stiamo venendo meno al nostro impegno di combattere l’inflazione’

Lo Statement monetario del 16 marzo 2023 dicembre evidenziava, come atteso dai mercati, un rialzo dei tassi ufficiali di 50 basis point, portando:

- a 3.50% il main refinancing operations rate;

- a 3.75% il margin lending facility rate;

- a 3.00% il deposit facility rate.

La mossa segue quattro rialzi nel 2022 e un rialzo nel 2023 che ha portato i tassi dell’eurozona fuori dal territorio negativo per la prima volta dal 2014.

Come già comunicato a dicembre, per quanto attiene l’Asset Purchase Programme della BCE, il portafoglio diminuirà in media di € 15 miliardi al mese rispetto a inizio marzo fino alla fine di giugno 2023. Poi il ritmo di riduzione del portafoglio titoli “sarà determinato nel tempo“. I reinvestimenti parziali APP saranno condotti in linea con la pratica attuale.

Passiamo all’analisi delle reazioni dei mercati seguite allo Statement BCE e nel corso della call di Lagarde:

- il rendimento del BTP decennale ha toccato il minimo al termine della call attestandosi a 4,017%;

- lo spread di rendimento tra Bund e BTP decennale dopo aver toccato un massimo di 204.0883 alle 8.26 si è portato in area 187 alle 16.27;

- l’indice azionario Stoxx Europe 600 ha toccato un minimo attestandosi a 433.94 alle 14.21;

- l’euro ha raggiunto il suo punto di maggior debolezza contro il dollaro alle 14.22 facendo registrare 1.0551.

EVOLUZIONE INTRADAY DEL CAMBIO EURO DOLLARO, 16 marzo 2023

Fonte: www.cnbc.com, 16th March 2023

Di seguito riportiamo l’andamento nell’ultimo anno del Credit Default Swap su bond senior 5 anni di Credit Suisse, il contratto derivato che costituisce una ‘assicurazione dal rischio di credito’ di Credit Suisse: è visibile lo spike che ha portato le quotazioni a ‘schizzare’ da valori intorno a 300 a valori ben oltre 900 il 15 marzo all’indomani del news flow negativo sull’istituto bancario sistemico elvetico con evidente aumento nel rischio di credito di tale emittente.

EVOLUZIONE MARZO 2022-MARZO 2023 CDS SENIOR 5 ANNI DI CREDIT SUISSE, 15 marzo 2023

Fonte: www.cnbc.com 15th March 2023

Riportiamo di seguito i principali punti trattati in call da Lagarde.

ECONOMIA PIL E LAVORO

Le previsioni macroeconomiche della BCE sono state finalizzate all’inizio di marzo. L’economia sembra destinata a riprendersi nei prossimi trimestri. Gli ‘aiuti energetici’ ai consumatori dei governi dovrebbero essere temporanei e mirati. È tuttavia importante annullare tempestivamente le misure di sovvenzione energetica. I rischi per la crescita sono orientati al ribasso ma il mercato del lavoro rimane forte.

INFLAZIONE

Le pressioni di fondo (underlying) sui prezzi rimangono forti. Le pressioni salariali si sono anch’esse rafforzate; la maggior parte delle aspettative d’inflazione a lungo termine si attesta tuttavia intorno al 2% (target BCE). I rischi al rialzo per l’inflazione includono tuttora le pressioni sul prezzo del petrolio. L’inflazione dovrebbe rimanere troppo alta per troppo tempo. Le prospettive d’inflazione saranno valutate alla luce dei dati finanziari in arrivo. BCE sta osservando qualche lieve miglioramento dell’inflazione ‘core’ (esclusi cibo e energia), ma non è accentuato; Lagarde ha aggiunto che: ”guardando ai servizi constatiamo che non si sta andando nella direzione che desideriamo.”

QUANTITATIVE TIGHTENING

Lagarde ha ribadito: “non abbiamo deciso nulla sul roll-off dell’Asset Purchase Program quindi nulla di nuovo sui reinvestimenti parziali dell’APP.”

CONDIZIONI FINANZIARIE E BANCHE

Lagarde ha affermato che le tensioni sui mercati finanziari seguite ai casi SVB e Credit Suisse sono state gravi. Tuttavia, le banche europee sono in una posizione molto più forte rispetto al 2008. Non è possibile commentare a questo punto il percorso futuro dei tassi. “Stiamo monitorando da vicino le attuali tensioni di mercato e disponiamo di ampi tool per reagire allo stress se necessario e siamo pronti a utilizzarli.” Il vicepresidente BCE De Guindos ha dichiarato che le banche europee sono solide e resilienti, i ratio di liquidità sono superiori ai requisiti minimi con elevati asset liquidi di alta qualità nei loro bilanci (HQLA o High Quality Liquid Assets); l’aumento dei tassi d’interesse alzerà certamente i margini d’interesse bancari (NII) in misura superiore alle potenziali perdite di valore dei portafogli titoli a reddito fisso. La struttura patrimoniale delle banche europee è forte e non teme alcuna crisi.

POLITICA MONETARIA

Lagarde ha ribadito l’approccio ‘data dependent’ della BCE in futuro. Hai poi descritto i cardini della funzione di reazione BCE:

- outlook sull’inflazione alla luce dei dati in entrata;

- le dinamiche d’inflazione sottostante;

- la potenza di trasmissione della politica monetaria.

Le proiezioni macro della BCE sono basate sul cut-off del 15 febbraio 2023 ma, ovviamente, molto è cambiato nel frattempo. “Siamo pronti a rispondere per preservare la stabilità dei prezzi” ha aggiunto. Se l’incertezza persisterà (dopo SVB e Credit Suisse), sarà necessario fare altro. “Non stiamo venendo meno al nostro impegno per combattere l’inflazione.” Solo 3 o 4 membri del Governing Council non hanno sostenuto la decisione della Bce. Tali membri volevano più tempo al fine di monitorare la situazione. Tuttavia, la BCE ha deciso con una “maggioranza molto ampia” e in un tempo record. Non esiste un compromesso tra stabilità dei prezzi e stabilità finanziaria. Per Lagarde la stabilità finanziaria “è molto sul radar della BCE“, anzi, al contrario, le problematiche finanziarie vengono “catturate” al fine di combattere l’inflazione. “Stiamo iniziando a vedere la trasmissione della nostra politica mediante il canale del credito a famiglie e imprese e non è necessario esplorare alternative agli strumenti esistenti” ha poi concluso.

In sintesi, sia il settore bancario degli Stati Uniti sia dell’Europa sono governati da Basilea 3, ma in Europa le esposizioni bancarie non sono concentrate; “non abbiamo eventi simili a quelli di Silicon Valley Bank perché il modello di business bancario europeo è differente” ha rassicurato De Guindos.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

Monetary policy decisions, ECB, 16th March 2023

Dutch TTF Gas Futures, April 2023

ECB Staff Macroeconomic Projections, ECB, 16th March 2023

EURUSD:CUR EUR-USD X-RATE, CNBC, 16th March 2023

Credit Suisse Credit Default Swap 5-Yr, CNBC, 15th March 2023