1. I mercati anticipano la fine dell’‘incubo inflazione’

Alla vigilia del meeting monetario Fed del 26 luglio 2023, gli esperti attendevano che Powell affermasse che il rafforzamento dei tassi era probabile, pur mantenendo l’opzione dello stand-by.

La maggior parte dei membri del FOMC riteneva necessario un riequilibrio tra domanda e offerta che consentisse un ritorno al consolidamento dei tassi. Il raffreddamento dell’economia statunitense si stava concretizzando con lentezza, pur essendo accompagnato dalla prosecuzione della disinflazione.

Il rialzo di tassi di 25 basis point era scontato dai mercati e il fulcro delle attese ruotava intorno alla guidance di politica monetaria esposta in call da Powell:

- dipendenza dai dati;

- 2% d’inflazione (target Fed);

- ‘tightening bias’ (rialzo di tasso immediato e ‘forse’ ulteriori rialzi);

- ridurre l’inflazione senza penalizzare la produzione.

Analizziamo l’evoluzione delle principali variabili macroeconomiche tra maggio e giugno 2023 ricordando che, il meeting monetario Fed di luglio non si sarebbe accompagnato a un aggiornamento delle proiezioni sui dati economici del FOMC (ultime Staff Economic Projections SEP aggiornate a giugno).

Con riferimento allo stato di salute produttivo del sistema America, le stime sul PIL di alcune prestigiose case d’investimento contemplavano:

- due trimestri di slowdown nel 1° e 2° trimestre 2024;

- un calo dal picco al minimo del PIL (drawdown) dello 0,5%.

Si osservi che:

- la contrazione media del PIL dal picco al minimo durante la recessione (ultime fasi 2022 e primi mesi 2023) era di circa 1,3 %, tuttavia,

- alcune inattese osservazioni positive sui dati macro avevano indotto il FOMC a rivedere al rialzo le prospettive di crescita;

- secondo l’ultimo rapporto Bureau of Economic Analysis, il PIL del primo trimestre 2023 era stato rivisto da +1,3% a +2,0% contro 1,4% atteso.

Osservando le componenti di PIL che avevano inciso maggiormente sulla ripresa attesa nelle proiezioni del FOMC (SEP o Staff Economic Projections):

- i consumi privati avevano dato un contributo positivo passando dal 3,8% atteso al 4,2% segnando nuovo massimo dal 1° semestre 2021;

- seppure le vendite al dettaglio avessero deluso in giugno, la cosiddetta ‘componente di controllo’ che alimentava i conti nazionali era stata due volte più forte del previsto attestandosi al +0,6% su mese in giugno.

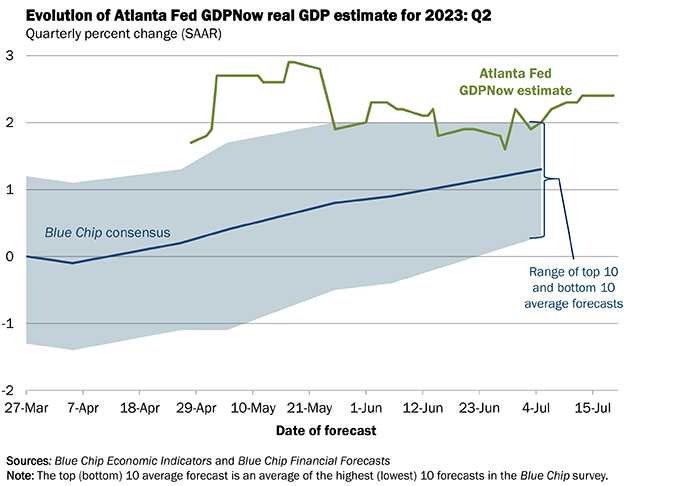

Volendo sintetizzare il sentiment positivo di alcuni analisti sulla traiettoria del PIL:

- l’indicatore GDPNow pubblicato dalla Fed di Atlanta rivelava un +2,4% di crescita nel secondo trimestre 2023, dopo costanti revisioni al rialzo rivelandosi più forte dell’1,8% stimato dagli analisti intervistati nel sondaggio Bloomberg.

ATLANTA FED GDPNow, STIMA PIL REALE, 15 LUGLIO 2023

Fonte: Federal Reserve Bank of Atlanta, 15THJuly 2023

Secondo l’ultimo rapporto del Bureau of Labor Statistics pubblicato il 7 luglio 2023, in giugno il mercato del lavoro aveva confermato la propria resilienza:

- il tasso di disoccupazione si era attestato al 3,6% (oscillazione tra 3,4% e 3,7% da marzo 2022);

- la mediana attesa del tasso di disoccupazione del 4,1% richiedeva un aumento medio di 0,1% in ciascuno dei restanti 6 mesi del 2023;

- il dato dei payroll (buste paga) totale di giugno aveva visto un’incidenza di segno opposto rispetto a maggio, in particolare;

- la crescita delle buste paga non agricole (non farm payroll) aveva evidenziato la sua prima ‘defiance’ in quindici mesi.

In dettaglio, con riferimento ai non-farm payroll:

- essi erano aumentati di 209.000 unità (contro la stima di consensus 240.000) a giugno;

- la revisione a ribasso degli ultimi due mesi era stata di -110.000 unità.

Le richieste iniziali di disoccupazione aggiornate al 15 luglio:

- si erano attestate a 228.000 in netto miglioramento rispetto alle attese (240.000) e al dato precedente (237.000).

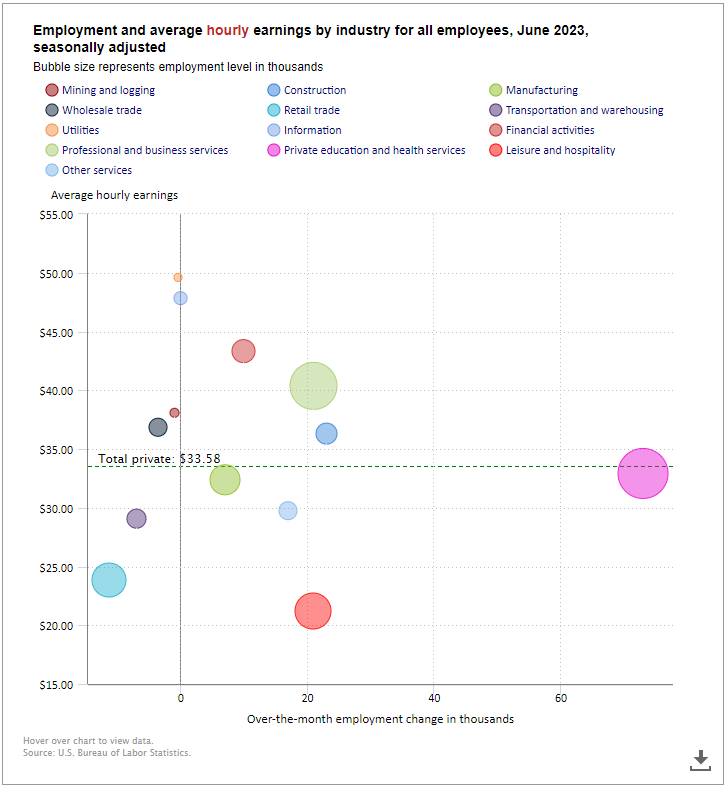

Per quanto attiene il costo del lavoro:

- il dato di retribuzione media oraria (AHE o Average Hourly Earning) era stato positivo attestandosi a +0,36% su mese contro +0,30% atteso, e

- le sue revisioni a rialzo cumulate avevano implicato che la variazione su anno si attestasse a +4,35% con conseguente effetto inflattivo.

OCCUPAZIONE E SALARIO MEDIO ORARIO PER INDUSTRIA, GIUGNO 2023

Fonte: Bureau of Labor Statistics, July 2023

Di seguito una sintesi dei principali dati macroeconomici pubblicati nei quattordici giorni che hanno preceduto il meeting FOMC del 26 luglio:

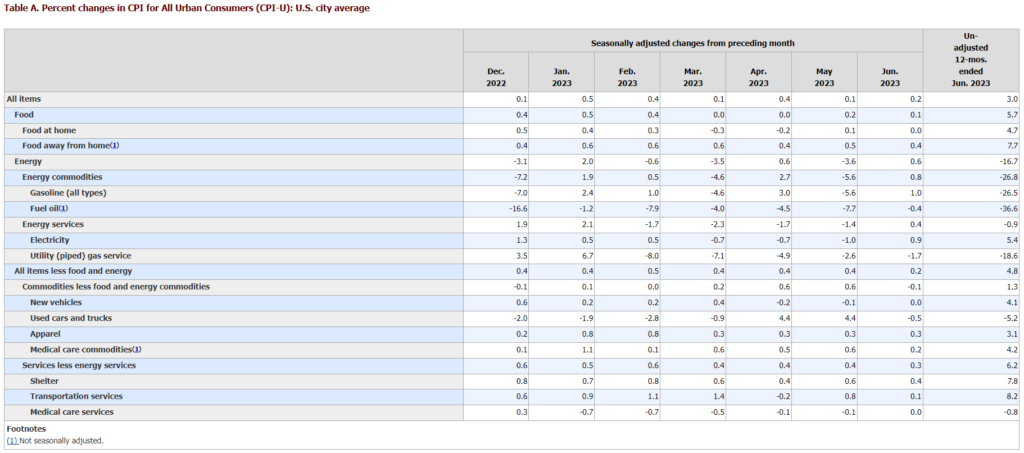

Passiamo all’analisi d’inflazione. Il fenomeno di fondo era stato il rallentamento della corsa dei prezzi. Analizziamo i principali indicatori:

- l’inflazione supercore (esclusi i servizi core, i servizi immobiliari OERR e RPR) aveva proseguito la sua traiettoria in riduzione passando dal 4,6% di maggio al 4% di giugno su base annua;

- il dato inflattivo su base mensile era sceso da +0,24% a 0,0%, in gran parte a causa del calo del contributo dei ‘trasporti’ e ‘istruzione e comunicazione’;

- l’indice dei prezzi al consumo per tutti i consumatori urbani (Consumer Price Index-Urban Consumers) era aumentato dello 0,2% a giugno su base stagionale rettificata, dopo l’aumento dello 0,1% di maggio;

- negli ultimi 12 mesi, il CPI era aumentato del 3,0% prima dell’adeguamento per stagionalità (indagine precedente 4,0%, dato atteso 3,1%);

- la variazione di core inflation su mese (ovvero il dato di incremento prezzi esclusi cibo e energia) era passata dallo 0,4% di maggio allo 0,2% di giugno, e a tale miglioramento avevano contribuito i cali consistenti delle categorie merceologiche:

- 1. ‘beni e servizi di trasporto’

- 2. ‘abitazioni’ (+0,37% a giugno in calo rispetto al +0,56% di maggio)

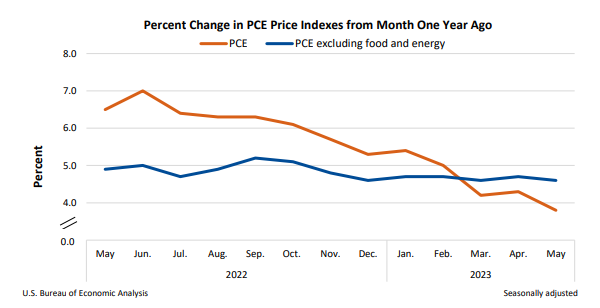

Ricordiamo peraltro che, il parametro utilizzato dalla Fed per fissare l’intervallo di riferimento del tasso sui Fed funds è la PCE (Personal Consumption Expenditure) che, per quanto ovvio, differisce dal CPI per tre caratteristiche importanti:

- è un dato di contabilità nazionale;

- vi si applica un procedimento di ‘smoothing’ (normalizzazione);

- include la spesa pubblica destinata ai servizi sanitari (‘Medicare’).

Il punto importante, come evidenziato nel grafico sottostante, era che la PCE (dato inferiore al 4%) aveva rivelato letture notevolmente inferiori al CPI (dato superiore al 5%) tra marzo e maggio 2023. Di seguito il dettaglio delle componenti di CPI di giugno e l’evoluzione annuale della PCE. L’inflazione rallenta, ma meno del previsto.

EVOLUZIONE SU MESE E SU 12 MESI DELLE COMPONENTI DEL CONSUMER PRICE INDEX (CPI-U)

Fonte: US Bureau of Labor Statistics, 12th July 2023

PERSONAL CONSUMPTION EXPENDITURE MAGGIO 2022 – MAGGIO 2023

Fonte: Bureau of Economic Analysis, 30th June 2023

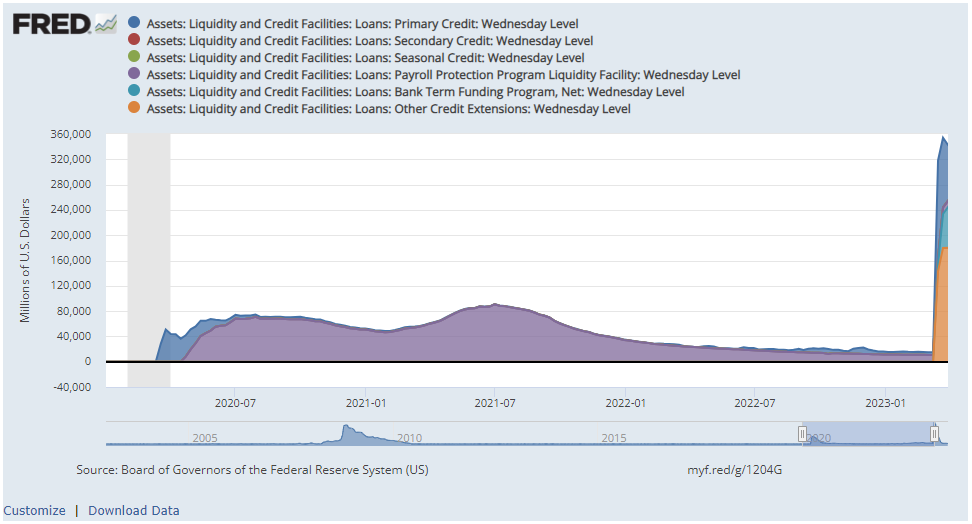

Per quanto attiene le misure di credito emergenziale attuate dalla Fed e volte a sostenere le banche:

- proseguiva la loro riduzione graduale a un ritmo contenuto.

- Nelle quattro settimane terminate il 5 luglio, tali finanziamenti erano diminuiti di circa 19,1 miliardi di dollari.

- La maggior parte della riduzione era imputabile alla voce ‘altre proroghe di credito’ per un ammontare di 20,4 miliardi. Tale voce, riguardava i crediti erogati alle ‘banche ponte’ gestite dai CDA nominati dalla FDIC (Federal Deposit Insurance Corporation) nel caso delle risoluzioni Silicon Valley Bank e Signature Bank.

Di seguito forniamo una rappresentazione schematica delle ‘facilities’ messe a disposizione dalla Fed per sostenere il settore bancario.

FINANZIAMENTI CONCESSI DALLA FED LUGLIO 2020 – LUGLIO 2023

Fonte: Federal Reserve Bank of Saint Louis, July 2023

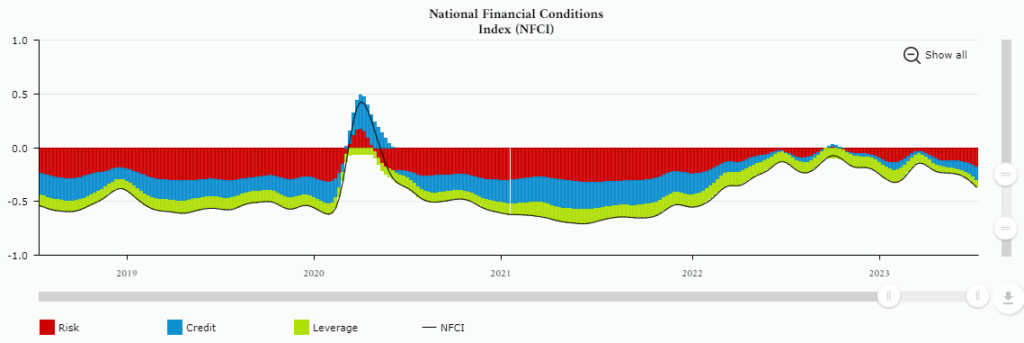

Per quanto riguarda le condizioni finanziarie, permaneva il timore derivante dal combinato effetto di tre fattori:

- rialzo dei tassi ufficiali;

- inasprimento degli standard creditizi proposti dalle banche;

- stress del settore bancario.

In occasione del meeting FOMC di luglio, sarebbero stati presentati i risultati aggiornati dell’indagine Senior Loan Officer Opinion Survey (SLOOS), ovvero:

- rallentamento della crescita dei prestiti Commerciali e Industriali (C&I) con ritmo annualizzato su 13 settimane del -1,7% in termini nominali fino all’inizio di luglio (negativo ma migliore rispetto al -6,8% di metà giugno);

- crescita dei crediti immobiliari commerciali discontinua (CRE o Commercial Real Estate);

- robustezza dei crediti garantiti da immobili residenziali plurifamiliari;

- rallentamento dei crediti al consumo e per mutui residenziali privati in linea con l’evoluzione dei crediti C&I e CRE.

L’indice generale nazionale delle condizioni finanziarie pubblicato dalla Federal Reserve Bank di Chicago evidenziava il tightening su descritto:

INDICE NAZIONALE DELLE CONDIZIONI FINANZIARIE

Fonte: Federal Reserve Bank of Chicago, July 2023

Per quanto attiene il percorso dei tassi ufficiali, sintetizziamo due tra le view di alcune case d’investimento:

- 25 basis point in luglio e probabili altri 25 basis point di rialzo in settembre (intervallo obiettivo Fed Funds rate portato a 5,25-5,50%);

- 25 basis point in luglio, nessun rialzo a settembre, possibile ulteriore rialzo a novembre o dicembre (attesi segnali mantenimento tightening bias).

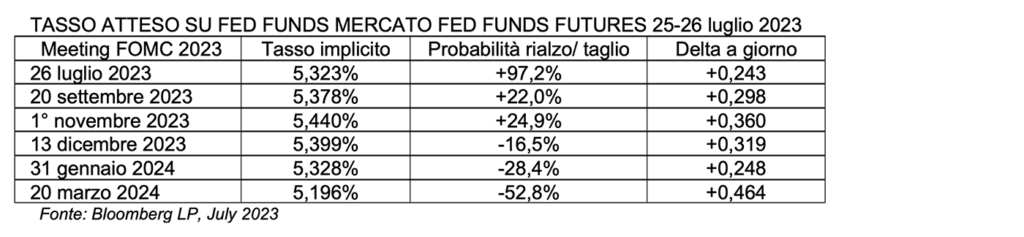

Con riferimento al tasso terminale, nella terza settimana di luglio il mercato dei Fed Fund futures suggeriva queste possibili view:

- apice nel meeting di novembre con tasso obiettivo 5,55% e quindi -20 basis point sotto l’attesa delle SEP su novembre di 5,75%;

- tasso obiettivo di circa il 4,1% entro fine 2024 (maggiore del consensus degli economist mediano pari al 3.9% e inferiore alla mediana SEP 4,75%);

- tasso obiettivo poco inferiore al 4% per fine 2024, in contrasto con l’intervallo del 4,5-4,75% desumibile dalla mediana del FOMC secondo SEP.

Di seguito diamo un’illustrazione tabellare delle attese di tasso rivelate dal mercato dei derivati di tasso quotati.

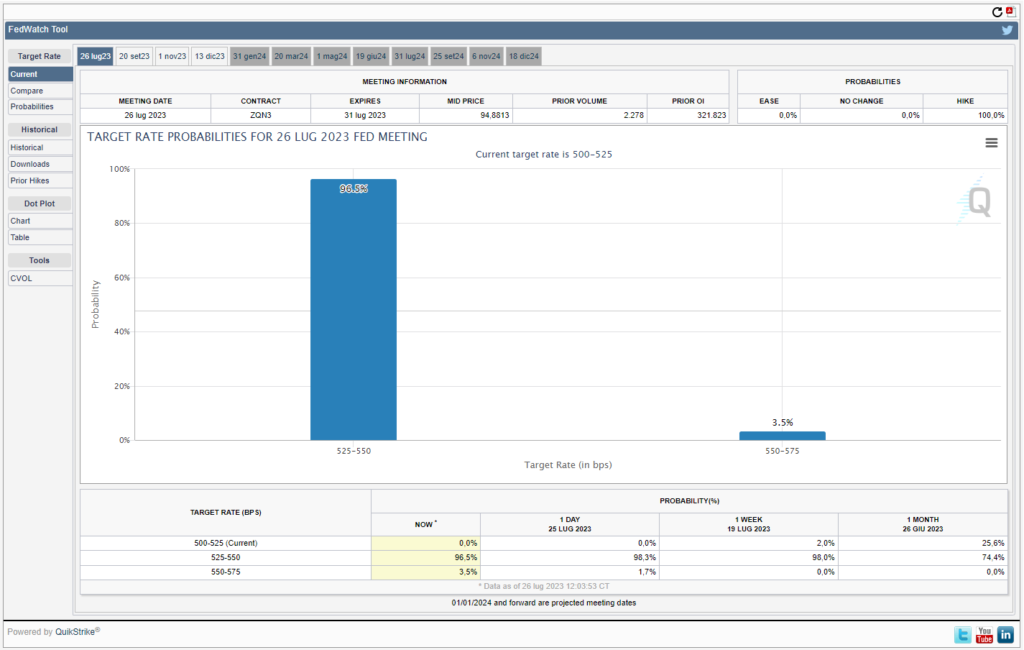

Alle 19.14 del 26 luglio 2023 a solo 1 ora e 15 minuti dalla Conference call Fed, lo strumento previsionale sui tassi Chicago Mercantile Exchange Watchtool dava probabilità dell’3,5% di rialzo di 50 basis point, portando l’intervallo obiettivo a 5,50-5,75%, dai precedenti 5,00-5,25% e probabilità del 96,5% di rialzo di 25 basis point del range di tasso sui Fed Funds a 5,25-5,50%%. Tale seconda ipotesi si è poi verificata il 26 luglio, come prezzato dai Fed Funds futures.

Fonte: www.cmegroup.com 26 July 2023

2. 27 luglio 2023: cronaca di un rialzo di 25 basis point annunciato

Nell’annuncio di politica monetaria del 27 luglio 2023, la Fed ha alzato il Fed Funds rate di 25 basis point, portando l’intervallo obiettivo a 5.25%-5.50%; dettagliamo i tre tassi ufficiali:

- intervallo obiettivo per i Fed Funds rates tra 5.25% e 5.50%;

- tasso ufficiale di sconto 5.25%;

- tasso pagato sulle riserve bancarie (IORB) invariato allo 5.15%.

Si tratta del livello di tassi più alto degli ultimi 22 anni; il FOMC ha lasciato ‘la porta aperta’ a ulteriori rialzi, i funzionari Fed stanno affinando i loro sforzi al fine di reprimere l’inflazione. L’aumento di un quarto di punto percentuale, deciso all’unanimità nel FOMC, ha quindi innalzato l’intervallo obiettivo per il tasso sui Fed Funds Fed al 5,25% – 5,5%, il livello più alto dal 2001, segnando l’undicesimo aumento da marzo 2022, quando il tasso era vicino allo zero.

Osserviamo in dettaglio la reazione immediata allo Statement monetario del FOMC sui prezzi di tre asset:

- il Treasury decennale ha toccato un rendimento minimo di 3,8965 alle 19.53 prima dello Statement, per poi tornare in area 3,8688% alle 20.00;

- l’indice azionario S&P500 ha visto un massimo di 4.565,1001 alle 15.43 per poi correggere fino a 4.552,3901 alle 20.00;

- il dollaro ha evidenziato un rafforzamento alle 19.57 portandosi a 1,1058 dollari contro un euro per poi salire repentinamente a 1,1078 alle 20.00.

Evoluzione intraday tasso US Treasury 10 anni e indice S&P 500, 26 luglio 2023

Fonte: www.cnbc.com, 26 July 2023.

Sintetizziamo i punti essenziali delle dichiarazioni di Jerome Powell in conferenza stampa.

ECONOMIA E PIL

La resilienza economica è “una buona cosa” ma, a margine, una crescita più forte potrebbe portare a una maggiore inflazione che richiede una risposta adeguata da parte della politica monetaria. I dati di ‘Intermeeting’ tra giugno e luglio sono stati ampiamente coerenti con le aspettative e il FOMC vuole assistere all’allentamento dei vincoli di offerta unito alla normalizzazione dello squilibrio tra domanda-offerta lasciato dalla pandemia. L’economia ha raccolto i benefici dell’inversione dei problemi Covid, e è pur vero che l’allentamento delle pressioni sui costi indica che i problemi della catena di approvvigionamento si stanno attenuando. I funzionari Fed non prevedono più una recessione: la spesa corrente e i dati sul PIL mostrano un’economia forte. Inoltre, Powell dichiara che la Fed ha ancora molta strada da fare per tornare all’equilibrio del mercato immobiliare: l’offerta di case esistenti è “davvero, davvero scarsa“.

LAVORO

Il FOMC persegue un ampio raffreddamento delle condizioni del mercato del lavoro tuttora molto forte, la Fed monitora le trattative salariali ma non le commenta. È molto probabile che gli States stiano assistendo a un ammorbidimento delle condizioni del mercato del lavoro, tale ammorbidimento è dovuto al calo delle opportunità di lavoro. Tuttavia, il numero uno Fed aggiunge che l’istituto bancario centrale americano necessiterà di un ulteriore allentamento delle condizioni del mercato del lavoro, anche se i salari reali positivi sono, a parere del numero uno Fed, una “grande cosa“.

INFLAZIONE

Il rallentamento del CPI in giugno è stato ben accetto, ma si tratta del dato di un solo mese; occorre osservare l’evoluzione successiva. Il rapporto sull’inflazione è stato “leggermente migliore del previsto“. Il FOMC sta cercando di vedere se il segnale positivo offerto dal CPI di giugno verrà replicato. È positivo che l’inflazione headline sia scesa così tanto e l’inflazione core abbia dato un segnale migliore della direzione assunta dai prezzi. Un po’ di disinflazione senza più disoccupazione è “una vera benedizione” per Powell; seppure l’inflazione sia in calo, è ripetutamente più forte del previsto. La normalizzazione delle condizioni di offerta gioca un ruolo importante nell’indurre la disinflazione dei beni. “Non vediamo l’inflazione tornare al 2% fino al 2025 circa“, ha aggiunto, e “Vogliamo che la crescita dei salari sia coerente con il tasso d’inflazione target Fed del 2%, ma questo avverrà col tempo“. Il FOMC sta monitorando i prezzi del cibo dopo l’arresto commerciale del Mar Nero in Russia.

TASSI E BILANCIO FED

La Fed è pronta a ‘fare tightening di tasso’ ancora se tale mossa risultasse appropriata, ma un inasprimento più graduale del ritmo di rialzo dei tassi non implica un inasprimento costante a ogni altro meeting FOMC futuro. Powell dichiara che ha “tutto il senso del mondo” rallentare l’inasprimento dei tassi. L’idea della Fed è di aumentare i tassi fino al raggiungimento del 2% d’inflazione o al di sotto, dopodiché, qualora l’inflazione scendesse sotto il 2%, smetterebbe di aumentare prima di arrivare nuovamente al 2%. Powell aggiunge che il tasso reale sui Fed Funds è a un livello significativamente positivo, la Fed non taglierà i tassi quest’anno, sebbene diversi membri del FOMC affermino di aspettarsi i tagli nel 2024. In conclusione, il FOMC potrebbe tagliare i tassi mentre avviene il ‘run-off’ del bilancio Fed, ma entrambi i tool (tassi e Quantitative Tightening di bilancio) sono indipendenti tra loro.

CONDIZIONI FINANZIARIE

Permane molta incertezza sul ‘lag’ (ritardo temporale) degli effetti ritardati dell’inasprimento delle condizioni finanziarie sull’economia reale. Il FOMC può permettersi di essere paziente in attesa di tale ritardo. La Senior Loan Officers Opinion Survey ha mostrato condizioni creditizie delle banche più restrittive per imprese e privati, “le banche stanno utilizzando la finestra di sconto (discount window); stiamo incoraggiando tale utilizzo”, aggiunge Powell.

OBIETTIVI DI POLITICA MONETARIA FED

Il Presidente Fed evidenzia l’attenzione ai rischi che l’inflazione pone al duplice mandato Fed (stabilità dei prezzi e piena occupazione): “abbiamo assistito agli effetti negativi dell’inasprimento su alcuni settori dell’economia“. Certamente, è probabile che ridurre l’inflazione possa implicare una crescita al di sotto del trend; il FOMC ritiene che la politica monetaria sia tuttora restrittiva. La manovra sui tassi di settembre dipenderà dai dati; “ancora non li abbiamo”. Una questione importante è bilanciare i due rischi di fare troppo o fare troppo poco. La politica monetaria svolgerà un ruolo importante nella disinflazione dei servizi non abitativi, sebbene l’inflazione dei salari stia ‘correndo’ più del CPI, il FOMC non mira in alcun modo all’inflazione salariale.

Ha inoltre aggiunto: “Oggi non abbiamo preso la decisione di rimandare ogni volta la manovra di tasso al meeting successivo, bensì valuteremo meeting dopo meeting. È possibile che a settembre aumenteremo se i dati lo giustificassero. Ha poi concluso: “dobbiamo rimanere concentrati sull’inflazione“, e “dobbiamo tenere duro per un po’ di tempo.” È la conferma del mood ‘data dependent’ ormai consolidato.

Per approfondimenti, consultare i seguenti link e/o riferimenti:

PCE Price Index, personal Income and Outlays, Bureau of Economic Analysis, 30th June 2023

The employment Situation, June 2023, U.S. Bureau of Labor Statistics, 7th July 2023

Consumer Price Index Summary, U.S. Bureau of Labor Statistics, 12th July 2023

GDPNow, Federal Reserve Bank of Atlanta, 15th July 2023

CME Fed Watch tool, 26th July 2023

Bloomberg economic calendar, July 2023

Federal Reserve issues FOMC statement, July 26, 2023