di Piergiorgio CELSI

Applicazione e principali criticità

Nel Maggio del 2017, il board dell’International Financial Reporting Standard, noto come IFRS, ha pubblicato il nuovo requisito contabile per le compagnie assicurative, in vigore dal Gennaio 2023, dopo un amendment che ne ha spostato la data di entrata in vigore dal Gennaio 2021.

Il nuovo Standard rivoluziona il mondo assicurativo introducendo un approccio orientato all’applicazione present value dei contratti.

Ciò avviene attraverso il calcolo del Contractual Service Margin, o CSM, che rappresenta il profitto non ancora guadagnato da un gruppo di contratti e calcolato all’initial recognition del gruppo, ossia quando un gruppo di contratti viene riconosciuto ed inizia la copertura assicurativa. Un primo importante sviluppo, da un punto di vista implementativo e dell’approccio normativo, riguarda proprio la necessità di non dover valutare i contratti su base individuale, bensì doverli aggregare in base a tre diversi drivers:

- Tipi di rischi trasferiti dall’assicurato all’assicuratore;

- Lunghezza del contratto;

- Grado di profittabilità, ad esempio, se un gruppo è oneroso e si prevede il riconoscimento di una Loss Component, o se sarà non oneroso e si avrà un CSM (Contractual Service Margin).

Questo requisito di IFRS17 si traduce in un impatto considerevole per le compagnie, che fino ad oggi utilizzano diverse practices per identificare e misurare asset e passività dei loro financial statements. Soprattutto, se si guarda alle opzionalità date da IFRS4 in questo ambito, ogni paese aveva una propria discrezionalità se poter aggregare i contratti per portafoglio o a livello di singola entity, ma ora questo non sarà più possibile.

L’IASB ha delineato tre possibili approcci per misurare le liabilities di un gruppo di contratti:

Il Building Block Approach, o BBA, il metodo onnicomprensivo che richiede il calcolo delle LRC (Liability for Remaining Coverage), le liabilities per i servizi futuri, come il present value di tutti i cash flow, al netto di un aggiustamento per i rischi non assicurativi, più i profitti futuri attesi, e delle LIC (Liability for Incurred Claims), le passività per quei sinistri accaduti ma non ancora liquidati;

Il Premium Allocation Approach, o PAA, il metodo semplificato che necessita unicamente il calcolo dei premi non ancora accantonati come profitti, al netto delle spese sostenute (spese amministrative, di gestione e per pagare le provision, ndr), la cui applicazione è permessa solo se il risultato finale in termini di profitti riconosciuti è uguale a quello del BBA, se il gruppo non è oneroso e se i contratti appartenenti al gruppo hanno una copertura inferiore o uguale all’anno;

Il Variable Fee Approach, o VFA, applicabile unicamente a quei contratti in cui l’assicuratore condivide con l’assicurato i risultati delle performance di un sottostante, tipicamente si tratta di contratti vita-morte.

Lo use case aziendale che verrà presentato è quello di una Compagnia assicurativa europea, leader del mercato delle assicurazioni sul credito commerciale e riassicurativo. Un esempio di assicurazione su un credito può essere una società che decida di proteggere i propri flussi di cassa assicurandosi i pagamenti dovuti dalla vendita di un bene o servizio. La società assicurata sottoscriverà una polizza con la Compagnia in parola, fornendo informazioni dettagliate sui propri clienti, e la Compagnia valuterà la loro solidità finanziaria. La società assicurata pagherà quindi un premio e, in caso la controparte non sia in grado di onorare i propri obblighi, la Compagnia la rimborserà delle entrate non ottenute.

Le riassicurazioni, invece, sono uno strumento diffuso tra le compagnie assicurative per poter trasferire i propri rischi attuariali ad altre entità: in alcuni casi, i danni di un sinistro potrebbero mettere in grave difficoltà una compagnia, specie se si tratta di calamità naturali su larga scala o simili. Per ridurre la propria esposizione a tale eventualità, le compagnie stipulano un contratto assicurativo con un’altra entità assicurativo in cui, a fronte del pagamento di un premio, il riassicuratore aiuterà la compagnia a ripagare i sinistri.

Il business ed il portafoglio della Compagnia in parola sono costituiti principalmente da contratti che coprono la probabilità di non ricevere il compenso pattuito alla stipula di un contratto, a causa del default della controparte e per un qualsiasi altro motivo, al momento della consegna del bene o del servizio oggetto dell’accordo.

La Compagnia, al momento della cessazione del contratto, richiede un assessment sul valore delle merci o dei servizi assicurati: in caso essi eccedano quanto pattuito, è richiesta alla controparte il pagamento di un “reconciliation premium” per ripagare la Compagnia della copertura extra.

Inoltre, la Compagnia permette che all’interno dello stesso contratto ci siano cash flow denominati in valute diverse. Ad esempio, alcuni premi potrebbero essere pagati in euro, mentre altri in sterline; lo stesso può avvenire per i sinistri o le spese sostenute.

Innanzitutto, si è scelto di utilizzare sia il metodo onnicomprensivo BBA, che il metodo semplificato PAA per la valutazione delle liabilities:

- il primo approccio, in particolare, per il portafoglio bonding, che contiene tutti quei contratti che garantiscono il pagamento di quota interesse e capitale di un bond in caso di default dell’emettitore, mentre

- il secondo per i contratti direct business legati al settore delle assicurazioni sul credito.

Nell’applicazione del BBA – Building Block Approach, le maggiori difficoltà sono state:

- quale trattamento utilizzare per le variazioni nelle aspettative dei premi assicurativi, incassati o da incassare, onde separare tra la copertura già prestata all’assicurato e quella invece ancora da fornire, e

- come calcolare il risk adjustment richiesto da IFRS17, come da paragrafo 37 dello Standard.

Riguardo al primo punto, la necessità di determinare quale quota del premio non atteso, che esso sia stato incassato o debba essere ricevuto nel futuro, sia afferente ad un servizio già offerto nel passato o ad una copertura da rischi futuri è essenziale per calcolare quale parte della variazione nelle LRC vada ad impattare il CSM, quindi i profitti futuri attesi, e quale, invece, può essere immediatamente riconosciuta come un profitto nel P&L statement.

Si è proceduto tenendo conto dell’articolo B119:

“An amount of the contractual service margin for a group of insurance contracts is recognised in profit or loss in each period to reflect the services provided

under the group of insurance contracts in that period (see paragraphs 44(e), 45(e) and 66(e)). The amount is determined by:

(a) identifying the coverage units in the group. The number of coverage units in a group is the quantity of coverage provided by the contracts in the group, determined by considering for each contract the quantity of the benefits provided under a contract and its expected coverage duration.

(b) allocating the contractual service margin at the end of the period (before recognising any amounts in profit or loss to reflect the services provided in the period) equally to each coverage unit provided in the current period and expected to be provided in the future.

(c) recognising in profit or loss the amount allocated to coverage units provided in the period.”

In esso, si chiede che i profitti di un gruppo di contratti siano riconosciuti nel P&L sulla base delle coverage units ad esso associate, rappresentanti i servizi assicurativi offerti dalla compagnia nel corso del tempo. Se ne è dedotto che l’utilizzo delle coverage units permetta di calcolare la percentuale di copertura già fornita e quella non ancora ricevuta dall’assicurato.

Applicando questa percentuale alla variazione delle aspettative dei premi, si ottengono due diverse quantità:

- la prima è la parte di premio pagato per quella quota di servizi già forniti, immediatamente considerabile come un profitto e riportata nel Profit and Loss statement, mentre

- l’altra parte riguarda le coperture future. Quest’ultimo importo, invece, modificherà il CSM e verrà rilasciato nel corso del tempo come profitto in accordo con le coverage units.

Per il risk adjustment, lo Standard non specifica un trattamento particolare per quantificare quali siano gli aggiustamenti necessari per tutelarsi dai rischi non finanziari. Si è quindi optato per un approccio ibrido: in base al tipo di prodotto ed al movimento (premi, sinistri o spese), si moltiplica il valore del flusso di cassa per la percentuale calcolata come il rapporto che rappresenta la quota di rischi non finanziari associata a quel particolare movimento originato da un certo tipo di contratto.

L’altro importante tema affrontato è stato quello di come rendicontare gli effetti delle fluttuazioni nei tassi di cambio. Come detto, la compagnia stipula contratti in cui premi e sinistri possono essere denominati in valute diverse. In più, all’interno dello Standard, non c’è nessuna specifica relativa a come calcolare e dove riportare tali effetti finanziari.

Nell’Appendix A dello Standard, i possibili movimenti dei tassi di cambio sono annoverati tra i rischi finanziari, al paragrafo 30, invece, si fa esplicito riferimento allo IAS 21, affermando che il CSM è un “monetary item”, mentre ai paragrafi 33(d) e 41(c) si richiede che, sia al momento della recognition del gruppo di contratti, che nelle misurazioni successive, venga tenuto conto degli effetti dettati dai rischi finanziari

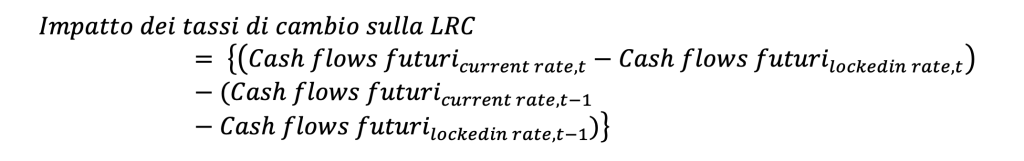

A fronte di tutto ciò, si è implementata una metodologia di calcolo che fosse il più in linea possibile con per i movimenti dei tassi di interesse: si è così deciso di calcolare l’effetto dato dal movimento nei tassi di cambio come la differenze tra il valore dei cash flow futuri valutati con il tasso corrente e quelli valutati col tasso locked-in (il tasso utilizzato per la valutazione all’initial recognition) ossia il present value di quei cash flow alla data di recognition del gruppo, meno il valore dei cash flow futuri valutati con il tasso di cambio del periodo precedente e quelli valutati col tasso locked-in:

Lo stesso metodo viene applicato per la LIC – Liability for Incurred Claims, infine, entrambi gli effetti vengono riportati, separatamente, nell’Insurance Finance Expenses statement.

Infine, è stato necessario tener conto dell’effetto dei tassi di cambio sul CSM. Anche in questo caso, lo Standard IFRS17 non prescrive alcun trattamento, non chiarendo se si possano calcolare diversi CSM per ogni gruppo in base alla valuta in cui sono denominati i vari flussi di cassa.

Si è deciso di procedere come fatto per LRC e LIC, determinando dei sottogruppi di flussi di cassa, all’interno di ogni gruppo di contratti, che contenessero solo cash flow denominati in una valuta. Viene quindi calcolato per ogni coorte un CSM fittizio che, rivalutandosi ad ogni nuovo periodo, permette di valutare l’effetto dei tassi di cambio di ogni currency.

Sicuramente, IFRS17 rappresenta un’enorme sfida per le compagnie assicurative per molti punti di vista: innanzitutto pone sfide metodologiche interessanti per determinare tutte le componenti che contribuiscono al calcolo del CSM, è possibile utilizzare Solvency II come aiuto, ma, come per il risk adjustment, non è possibile definire una linea diretta tra i due; inoltre, anche nel reperimento dei dati, si chiede uno sforzo notevole alle compagnie. Sia per quanto riguarda la transizione di tutti quei contratti che hanno una copertura molto longeva, sia per quei portafogli che potrebbero avere stime meno consistenti o precise.

Se da un punto di vista dei dati, si possono incontrare problemi nel reperire tutte le informazioni necessarie, la fase di accounting è quella che ancora potrebbe presentare alcune difficoltà per le compagnie, specie nel conciliare le attività di management interno con le richieste di pubblicazione esterne dello Standard. Lo IASB ha cercato di venire incontro alle compagnie con gli amendments dell’estate 2020, che hanno permesso di poter scegliere se applicare o meno l’accounting policy riguardo i financial statements pubblicati con frequenze inferiori all’anno.

Tuttavia, la strada rimane ancora lunga fino al 2023 e le difficoltà per le compagnie potrebbero non essere finite.

Intervento di Piergiorgio CELSI, Financial Risk Consultant c/o Juno Consulting Srl

Per approfondimenti, consultare i seguenti link e/o riferimenti:

IFRS Foundation – Initial application of IFRS 17 and IFRS 9—comparative information