L’interesse visibile alla gestione del rischio frode, un tono etico e una programmata e compiuta gestione del rischio frode, aumentano, significativamente, la resistenza di un’organizzazione a queste tipologie di rischi operativi.

La “gestione del rischio di frode (fraud risk management)” nelle varie organizzazioni è stabilita in modo diverso e comunemente descrive l’insieme delle attività, delle politiche e dei documenti orientati verso la mitigazione del rischio frode.

I team dediti alla gestione del rischio frode (fraud risk management teams) sono composti da dipendenti e soggetti operanti in molteplici discipline e per la gestione del rischio frode essi non possono prescindere dal forte impegno e dalla supervisione dei Vertici (strong commitment and oversight from the top is essential).

La valutazione continua del rischio frode inizia attraverso:

- l’identificazione dei rischi, prosegue con

- l’analisi della potenziale significatività degli stessi e, termina con

- una pianificata risposta da parte dell’organizzazione.

I miglioramenti continui nelle gestioni del rischio frode non solo aiutano a scoraggiare le frodi, ma aiutano nel concreto a rilevarle tempestivamente.

Gli elementi fondamentali per un efficace e completo programma di gestione del rischio frode possono essere così composti:

- Definizione chiara dei ruoli e delle responsabilità organizzative (Roles and responsibilities)

- Esercitare un adeguato “impegno” (Commitment)

- Avere consapevolezza delle frodi (Fraud awareness)

- Divulgazione dei conflitti (Conflict disclosure)

- Valutazione del rischio frode (Fraud risk assessment)

- Procedure di segnalazione e tutela degli informatori (Reporting procedures and whistleblower protection)

- Strutturati processi di indagine (Investigation process)

- Predisposizione di “azioni correttive” (Corrective action)

- Garanzia di qualità (Quality assurance)

- Svolgere un continuo monitoraggio (Continuous monitoring).

Normalmente, le organizzazioni utilizzano una certa varietà di controlli interni sui processi e sulle attività per mitigare gli errori e il rischio frode.

Per perseguire un efficace controllo della gestione dei rischi, spesso le aziende seguono un modello denominato “tre linee della difesa” le aziende:

- La prima linea di difesa è composta dirigenti operativi che gestiscono i rischi.

- La seconda linea di difesa è composta da funzioni che presidiano i vari rischi, come ad esempio le funzioni di compliance.

- La terza linea di difesa è la funzione di internal audit che fornisce indipendente garanzia sull’efficacia della governance e sulla gestione del rischio e dei controlli.

Un importante principio di controllo interno è la segregazione dei compiti, ovvero operare in modo che nessun individuo controlli un intero processo.

Questo è estremamente importante perché la collusione tra due individui è meno probabile rispetto ad una cattiva condotta perseguita da un’unica persona.

I programmi formativi antifrode dovrebbero educare i dipendenti sulle caratteristiche dei vari schemes fraudolenti nonché delle red flag che possono suggerire comportamenti fraudolenti.

La puntuale, continua e adeguata formazione rafforza altresì il codice di condotta dell’organizzazione e incoraggia la segnalazione da parte di coloro che osservano un comportamento scorretto.

I sondaggi annuali condotti nei riguardi dei dipendenti sono ulteriori efficaci strumenti per ottenere feedback sull’effettiva comprensione dei dipendenti dell’etica aziendale e dei programmi di conformità, senza dimenticare che gli stessi possono alimentare preziosi segnali di preallarme.

Ad esempio, un interessante sondaggio rivolto ai dipendenti potrebbe essere quello rappresentato dalla richiesta se gli stessi avvertono che il management segua effettivamente gli impegni e/o le promesse fatte in tema di etica.

Nell’ambito della gestione del rischio frode, assumono rilevanza i controlli interni “preventivi” o di “detective”, poiché gli stessi sono progettati per scoraggiare e/o rilevare errori, comprese le frodi.

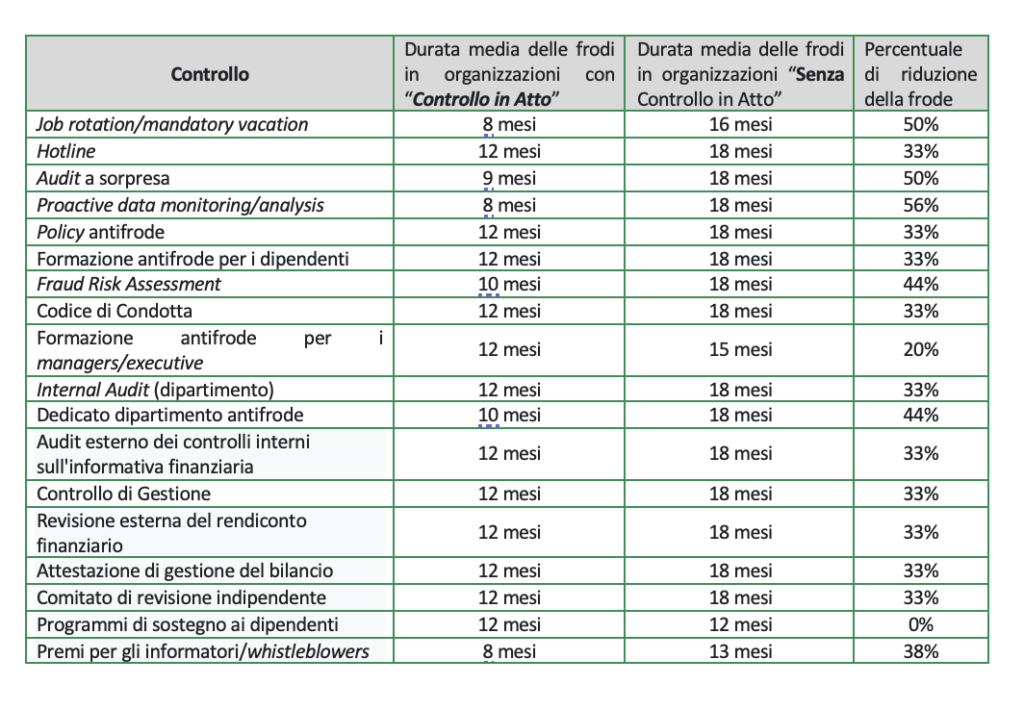

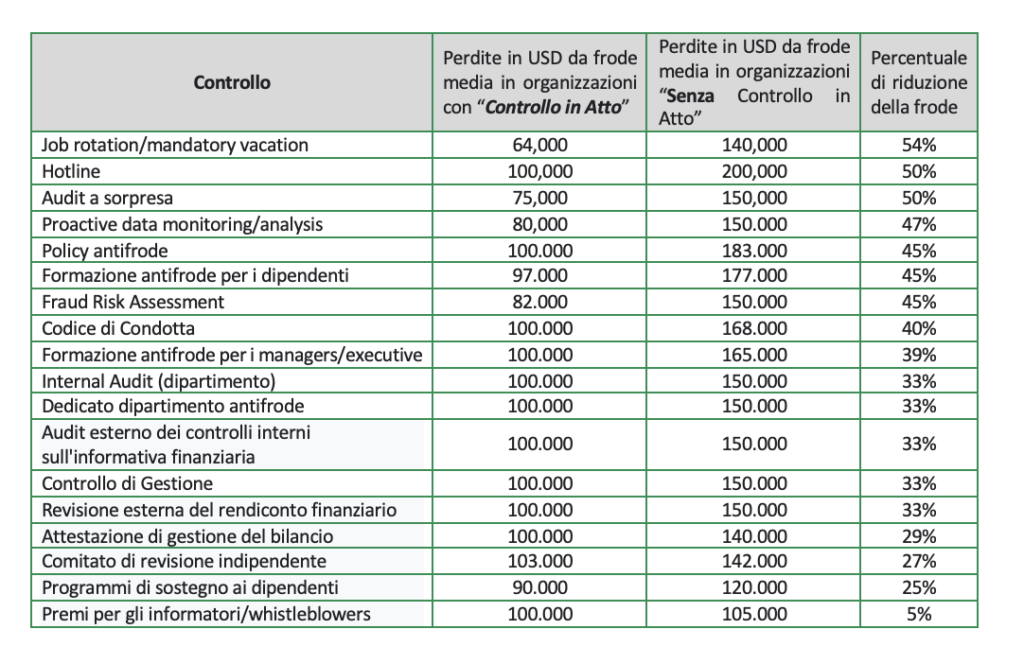

Secondo una importante survey internazionale, nelle organizzazioni in cui sono stati attivati sistemi di controllo antifrode, le criticità sono positivamente state rilevate prima e quelle organizzazioni hanno altresì beneficiato di perdite significativamente inferiori rispetto alle organizzazioni che difettavano di quei controlli:

In sintesi, i diffusi schemi fraudolenti rappresentano un rischio concreto e sempre più attuale per tutte le organizzazioni, che necessitano di modalità di gestione e risposta sempre più agili, efficienti ed efficaci a tutela degli asset aziendali, ivi inclusa la reputazione e il valore sociale e di mercato delle organizzazioni, ovvero, avviare efficaci progetti di Fraud Risk Management è diventato, oggi più che mai, un vero e proprio obbligo civico al servizio della società.